作者:MIIX Capital

加密货币收益交易可能利润丰厚,但投资者实现的实际回报是不确定的,这是因为,由于加密领域的众多因素导致收益率市场波动,因此无法准确预测未来的收益率。

各种收益协议使投资者能够从未来收益中获利,但许多已建立的协议都存在缺陷,可能会大大减少收益。 Pendle 采用改进的收益交易方法来优化投资者的回报。Pendle 成为「利率市场的 Uniswap」的愿景。

该项目的投资要点包括:

市场空间很大。利率互换作为主要是机构主导的衍生品市场,利率衍生品占据衍生品赛道的 80% 的市场份额,而其中利率互换又占据 80%,交易量极其庞大,但是在链上这一赛道才刚刚被 Pendle 引入,还是非常初期的阶段。

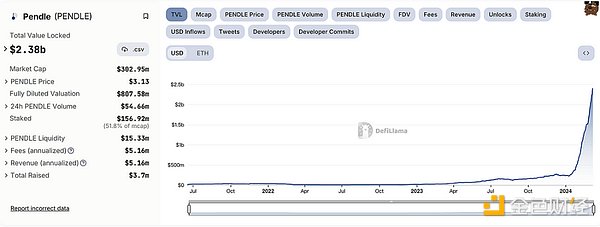

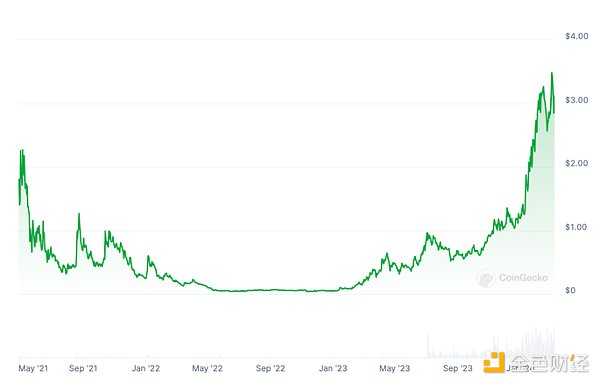

Pendle 的整体数据表现亮眼,其交易量、TVL、币价都已经创新历史新高。

机构进军 Staking 赛道必然需求,无论是银行还是对冲基金、Mutual Fund、ETF 发行商或者 ETF brokers 都有对冲利率风险的需求。

Pendle 的 v3 版本将把传统利率互换赛道引入到链上,这将面向百万亿量级的市场,我们对此期待 Pendle 的表现。

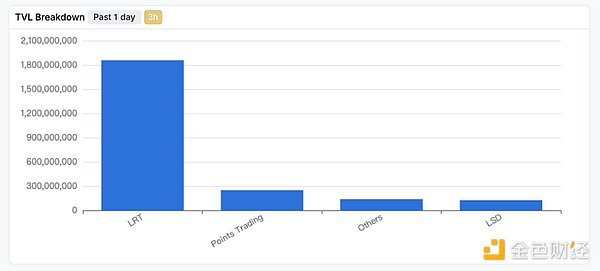

Pendle 目前依赖于 LRT 赛道的发展,整体 LRT 赛道仍然有倍数级别的成长空间,而 pendle 虽然大部分义务依赖于 LRT 但是未来有机会逐渐降低 LRT 的比例,因为其本质上是面向整个市场的利率互换赛道,这需要机构的进入帮助其资产的多元化。

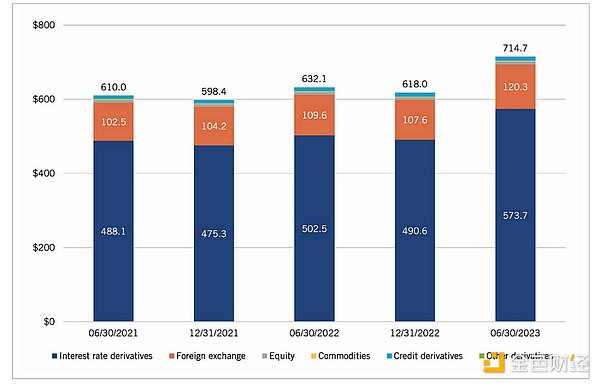

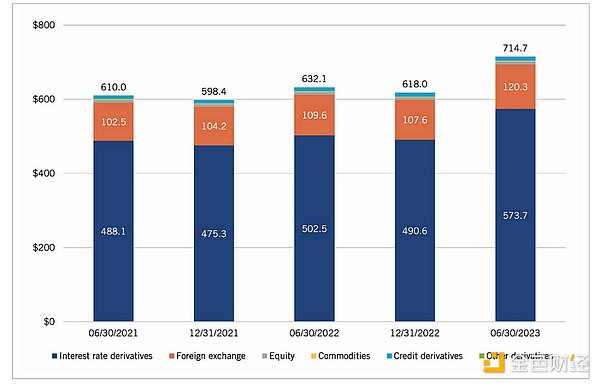

在 TradeFi 中,利率衍生品是在衍生品市场中占据市场大部分的头寸。并且,随着 TradeFi 的发展,衍生品市场的整体规模也在逐渐增大,截至 2023 年 6 月,整体衍生品市场的头寸已经达到了 714.7 万亿美元,而其中利率衍生品未平仓头寸达到了 573.7 万亿美元,占据了 80.2% 的份额。

链上利率目前还处于衍生品的非常早期的赛道,伴随质押进入 TradeFi,这部分的需求将爆发。

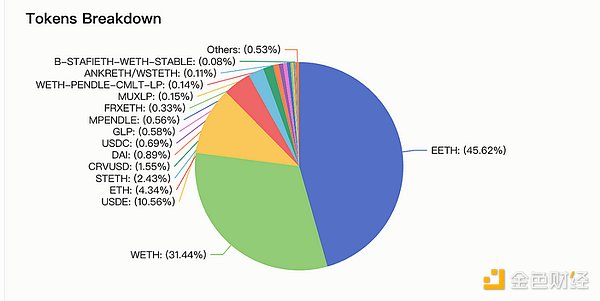

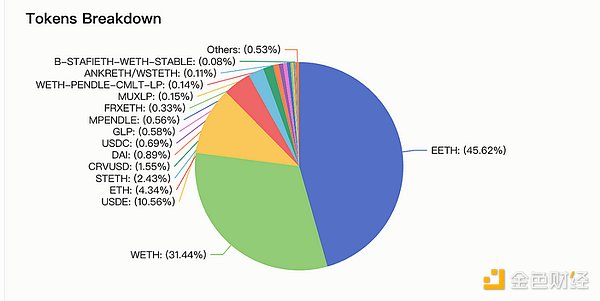

目前 Pendle 币价已经突破前高,可能增长空间不再收到限制。其主要的底层支持的代币为 LRT,如果目前整体的 LRT 市值为 57 亿美元,流入 Pendle 的 TVL 为 23.7 亿美元,其中包含了 EETH(ether.fi)以及 WETH 两大代币。

如果 LRT 项目的整体 TVL 上涨五倍,那么 Pendle 的 TVL 也将有五倍上涨空间,伴随着传统利率市场在 2024 年引入,TradeFi 的进入对 Pendle 平滑收益曲线、对冲风险的需求,那么该项目的上涨空间将会更高。

智能合约的风险,虽然 Pendle 请过多个审计机构进行审计代码,但是仍然有可能存在漏洞导致资金全部损失。

ETH 现货 ETF 未通过,对整体质押未来的 tradefi 行情有较大影响。

Pendle 面临极端行情时,可能出现一些未知风险。

Pendle 目前非常依赖 LRT,如果不能有效拓展业务范围,可能会形成单一风险敞口。

该协议的流动性由于代币种类过多,可能出现长尾资产流动性严重不足的情况,造成流动性聚集的问题,这将无法满足部分机构的丰富套利需求,但这是一个长期问题。

Pendle 是一个专注于收益率代币化的区块链项目,通过其平台允许用户锁定其加密资产的未来收益率并提前获得收益。这种创新方法不仅为加密货币持有者提供了一种新的收入来源,而且还为利率市场引入了更多的流动性和灵活性。Pendle 通过智能合约技术实现这一功能,使用户能够以去中心化和安全的方式参与市场。

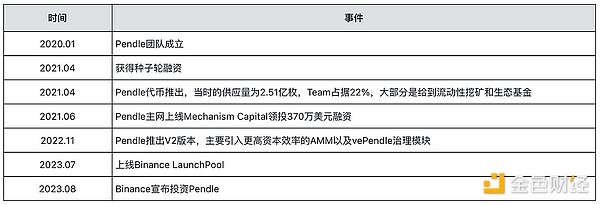

Pendle 成立于 2021 年,团队成员 Base 在新加坡和越南,目前在 Linkedin 注册有 20 人左右。

TN Lee(X: @tn_pendle):Co-Founder,曾经在 Kyber Network 是创始团队成员以及业务负责人,然后去了一个矿企 RockMiner,该家矿企运营着大约 5 个矿场。在 2019 年成立 Dana Labs,主要是做 FPGA 客制化半导体的。

Vu Nguyen(X: @gabavineb):Co-Founder,曾经在 Digix DAO 担任 CTO,专门从事实物资产的代币化的 RWA 项目,其与 TN Lee 共同创建了 Pendle。

Long Vuong Hoang(X: @unclegrandpa925):工程主管,获得新加坡国立大学计算机学士学位,在 2020 年 1 月加入新加坡国立大学担任助教,在 2021 年 5 月加入 Jump Trading 担任软件工程实习生,在 2021 年 1 月加入 Pendle 担任智能合约工程师,后在 2022 年 12 月升职为工程主管。

Ken Chia(X: @imkenchia):机构关系主管,获得莫纳什大学的学士学位,曾经在马来西亚第二大的银行 CIMB 担任投行实习生,之后在摩根大通担任私人投行的资产规划专家,2018 年进入 Web3,在一家交易所担任 COO,2023 年 4 月加入 Pendle 担任机构主管,负责机构市场 — — 自营交易公司、加密货币基金、DAO/ 协议国库、家族办公室。

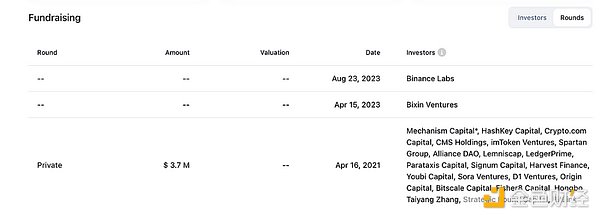

该项目的主要投资人包括 Mechanism capital、HashKey、Bixin Ventures、Binance Labs 等。

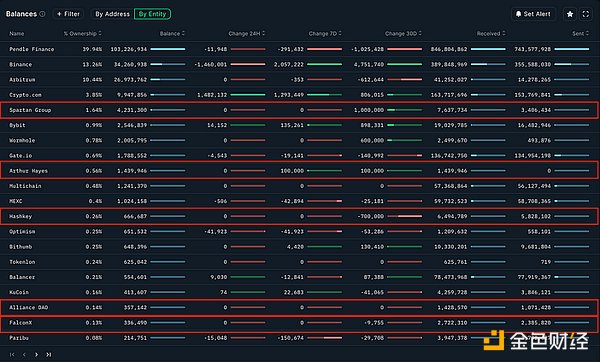

目前在链上能查询到投资者包括 Spartan、Arthur Hayes、Hashkey、Alliance DAO、FalconX 等。

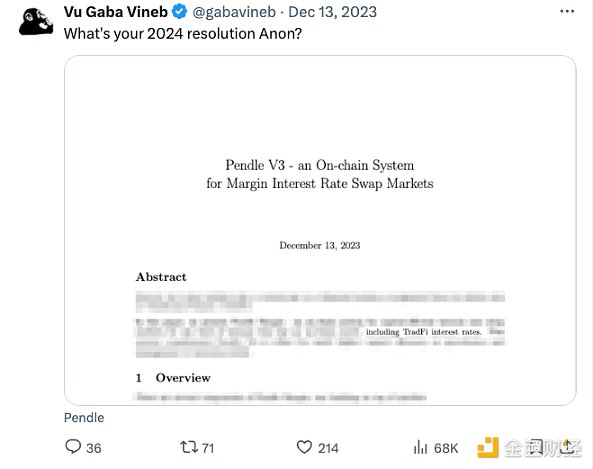

根据联合创始人 Vu Nguyen 发布的推特,Pendle 的 V3 版本计划在 2024 年推出,其包含了传统金融的利率衍生品,这将引起 tradeFi 的极大兴趣。具体的实现细节暂时未知。

该产品的代码经过多个审计机构审计。

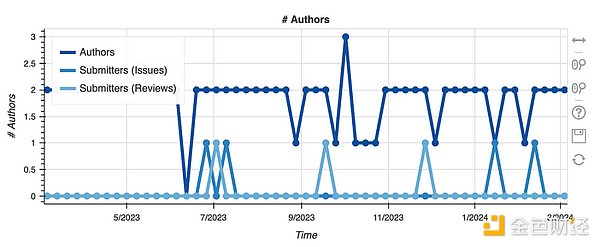

其对项目的代码开发仍然维持正常水平,开发人员也保持稳定。

Pendle 是一种无需许可的收益交易协议,用户可以在其中执行各种收益管理的策略。Pendle 的工作原理,主要分为收益代币化、Pendle AMM 和 VePendle 三个部分,具体如下:

收益代币化

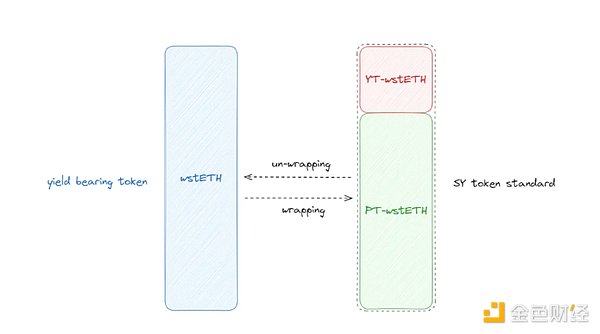

Pendle 创新性的将收益资产代币化成 SY 代币,其根据 ERC-5115: SY Token 标准进行的代币化,如将 stETH 包装成 SY-stETH,之后 SY 被分为其本金和收益成分,分别为 PT(Principal Token,本金代币)与 YT(Yield Token,收益代币)。

PT 代币不会获得任何收益,但可以在到期时以 1:1 的比例赎回基础资产。

PT 类似于 TradFi 中的 PO(仅限本金)证券或零息债券。

收益代币代表资产截至到期日的收益率。

YT 类似于 TradFi 中的 IO(仅利息)证券。

Pendle AMM

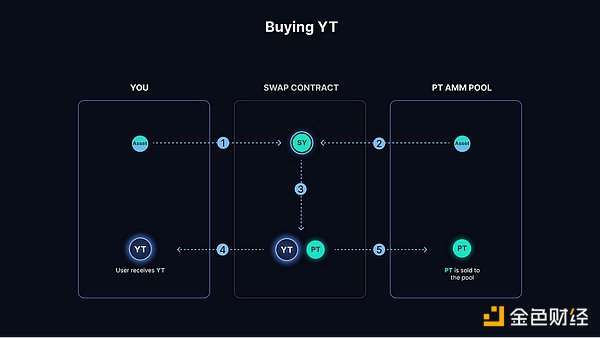

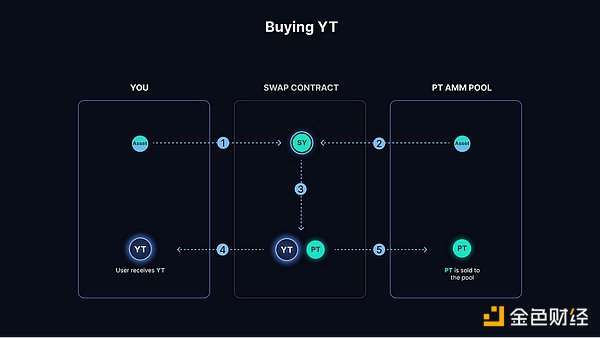

PT 和 YT 都可以通过 Pendle 的 AMM 进行交易,这是 Pendle 的核心引擎。在 Layer2 上,项目使用的预言机为 Redstone。Pendle 的 AMM 实现了高效的 DeFi 收益交易:想要赚取固定收益的交易者购买 PT,而想要做多收益的交易者则购买 YT。对于购买一段时间内的收益代币 YT,流程如下所示:

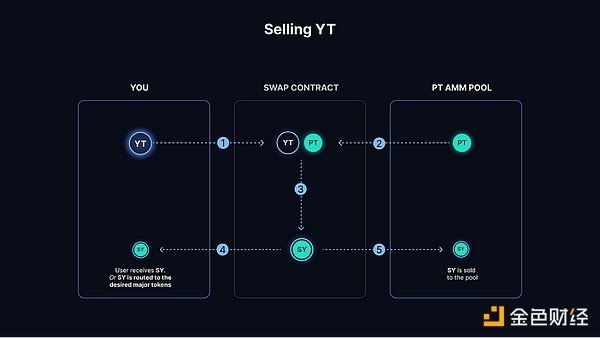

对于想要出售 YT 代币的流程如下所示:

SY 对于 SWAP 池子,都是作为一个中介资产的存在,所以 LP 提供者需要提供 YT-SY / PT-SY 代币对。SY 代表了一种标准化的收益代币,可以涵盖更广泛的资产类别。这种标准化增加了对投资者的吸引力,因为它提供了更多的灵活性和接入更多资产的可能性,从而可能吸引更多的参与者和提供更高的流动性,因此选择这种将 SY 作为中介资产的方式提供 LP 池。

流动性提供者能够从以下几个方面获得收益:

矿池产生的掉期费用

PENDLE 激励措施

基础资产发出的协议激励(例如 $COMP、$AAVE)

在 Pendle 中,资产的收益率部分(YT)与本金部分(PT)的分离允许投资者独立交易和管理这两个组成部分,这种分离机制带来了一些独特的定价和价值变动方式:

未来收益的分离:当你购买 PT 时,实际上是放弃了持有期内可能产生的任何收益,因为这部分收益已经通过 YT 代币化并可能被其他人购买。因此,PT 的价格会反映出这种收益的缺失,通常以低于标的资产完整价值的折扣价购买。但是我们约定了一个时间,也就是 YT 只能反映在一段时间内的收益情况。

时间价值与风险考量:投资者购买折扣的 PT 是基于这样的预期,即他们现在以较低价格买入,期待在未来某一时刻,特别是到期时,其价值会上升并接近或等同于标的资产的价值。这个期望考虑到了时间价值的影响和持有 PT 直到赎回的风险。

假设有一个简化的例子来说明 PT(本金代币)最终会回升至其对应的标的资产(ST)的价格。

条件:标的资产(ST):一个债券,当前市值 100 美元,年化利率 5%,距离到期还有一年。PT 初始价格:假设因为分离了未来一年的收益(即 YT 部分),PT 的初始交易价格为 95 美元。

过程:收益分离:在 Pendle 平台上,这个债券的持有者决定分离其收益和本金,创建了 PT 和 YT。由于 YT 代表未来收益的权利,PT 的价格会低于原始债券(ST)的全价,反映了缺失的未来收益价值。时间流逝:随着时间的推移,债券接近其到期日。因为 YT 已经代表了该期间的所有预期收益,PT 的价值实际上代表了在到期时能够从债券中获得的本金回收。价值回升:随着到期日的临近,PT 的市场价值将逐渐上升,因为市场参与者预期在到期时,PT 持有者将能够以等价于标的资产(即债券本金)的价值赎回 PT。如果债券的面值是 100 美元,那么理论上 PT 的价格应该逐步回升至 100 美元。

结果:到期时,PT 的持有者可以使用 PT 来赎回等值 100 美元的债券本金。因此,尽管 PT 最初以折扣价(例如 95 美元)交易,随着时间的推移和到期日的临近,其价值将逐步增加,最终回升至标的资产的全价值,即 100 美元。在交易对手中,大家都在对未来的收益率进行对赌或者对冲,卖出 YT,意味着平滑未来的收益曲线,提前兑现,或者看跌未来的收益率,而买入 YT 意味着看多未来的收益率。买入 PT,意味着可以一定程度的折价购买,并且认为这段时间的收益率是看跌的。

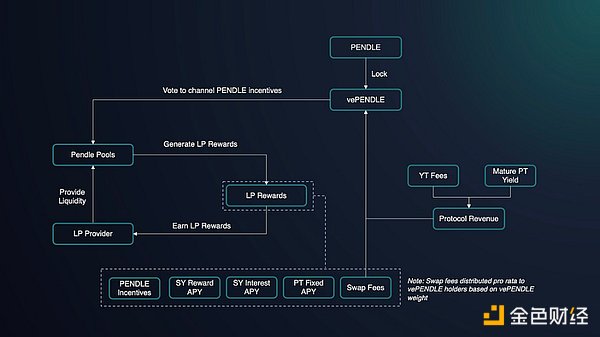

VePendle

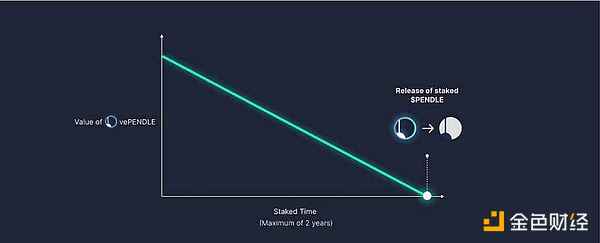

将 TradeFi 的利率衍生品市场引入到链上,让所有人都能使用,VePendle 是 Pendle 的治理系统:

锁定 PENDLE 时间越长,相应 VePendle 值就越大。

VePendle 值会随着时间的推移而衰减,但您的锁定持续时间可以延长以抵消衰减。

拥有的 VePendle 越多,投票权就越大。投票给矿池后,有权获得该矿池收取的互换费用的 80%。

VePendle 持有者还可以获得一部分协议收入,这些收入来自互换费用和 YT 费用。

目前项目由于 ST 代币的存在,其一系列生态包括了:

Penpie:Penpie 是 MagPie 推出的 DEFI 平台,其为 Pendle 平台的用户提供了收益以及 vePendle 的激励服务。

Equilibria:将闲置的 PENDLE 转换为 ePENDLE 并通过 ePENDLE 金库进行质押赚取收益。

上图跟踪了 PNP 和 EQB 锁定在 Penpie 和 Equilibria 上以及他们对 Pendle 治理代币 (vePendle) 的所有权。这显示了 vlPNP 和 vlEQB 持有者对 Pendle 协议的控制水平。vlPNP 和 vlEQB 持有者指导 Pendle 的 vePendle 在治理提案和衡量权重投票上的分配。

Penpie 对 Pendle 大概占据 1200 万份 vePendle,而 Equilibria 对 Pendle 大概占据 770 万份 vePendle,目前总共有 3270 万份 vePendle,那么 Penpie 大约占据 Pendle 治理权的 36.7%,Equilibria 大约占据 Pendle 治理权的 23.5%(数据截至 2024 年 3 月)。

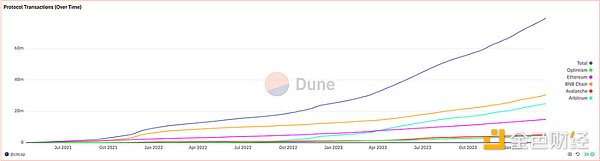

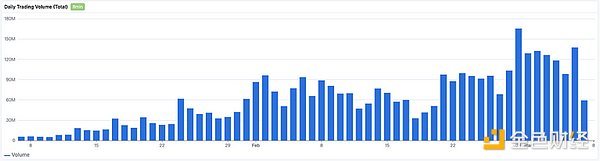

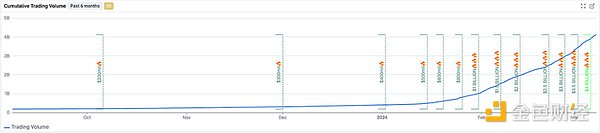

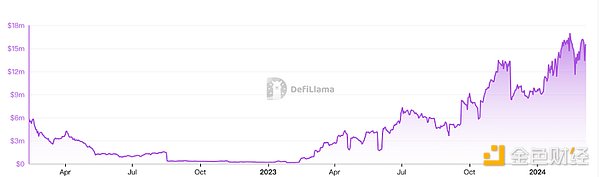

在 Pendle 协议上的交易笔数、交易量也呈现非常正向的逐渐增高,这意味着市场随着 LSD、LSDFI、LRT、Restaking 等 DEFI 项目的发展,市场对于利率衍生品的需求逐渐增加。并且截止于 2024 年 3 月 7 日,其累计交易量也突破 40 亿美元,并且其趋势是逐渐增多。

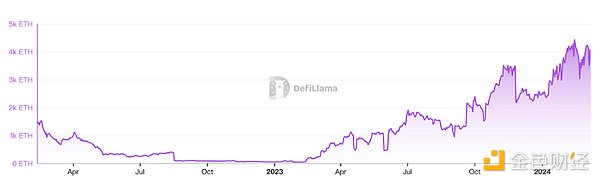

在 TVL 方面,该项目具备自己的 AMM 池子,支持各种 SY、PT、YT 代币的交换。目前从币本位和 U 本位来看也在逐渐走高。

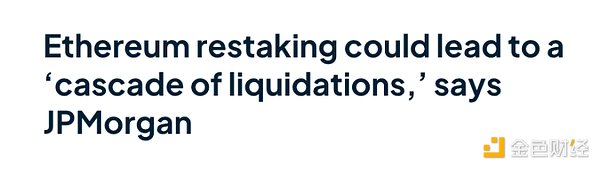

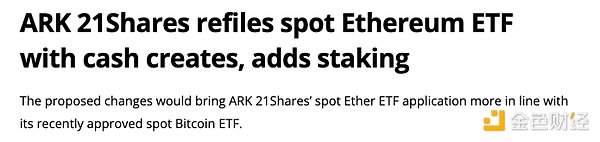

目前随着 Staking 发展的助力,人们预计对该项目的需求也会逐渐增强,特别是机构的进场可能性。许多机构开始纷纷提到了以太坊质押的收益问题,他们普遍认为在现货 ETF 通过后,TradeFi 能够在质押 ETH 获得链上活跃收益的同时,还能收取储户的托管费用。

那么对于 Pendle 此类的利率互换产品将产生极大的需求,并且由于其在利率赛道的完全龙头地位,在未来引入传统利率到链上也是很自然而然的过程,那么机构就能够在链上进行利率衍生品的操作,这将有百万亿级别的潜在交易量存在。

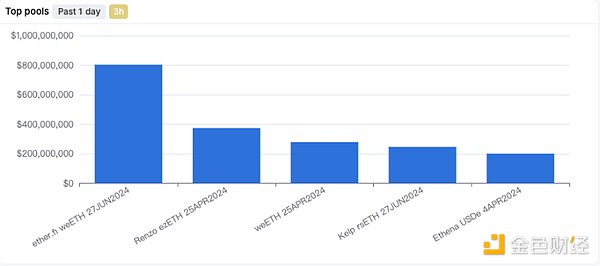

当前 Pendle 的池子流动性也逐渐增强。

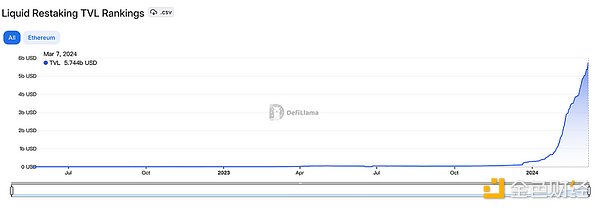

在所有池子中,主要是以 LRT 赛道的项目为主,伴随着 LRT 赛道项目的发币以及未来 Staking 赛道持续火热等因素,这个赛道将会成为行业的热门焦点,其增长率也会较高。目前主要的 LRT 赛道的 TVL 目前都处于增长阶段,这对主要池子是 LRT 的 Pnedle 有非常直接的促进作用。

利率衍生品(interest rate derivatives,IDR)属于衍生品中交易量最高的赛道,衍生品是一种证券,其价格取决于或源自一种或多种基础资产。其价值由基础资产的波动决定。最常见的基础资产包括股票、债券、商品、货币、利率和市场指数。

在 TradeFi 中,利率衍生品是在衍生品市场中占据市场大部分的头寸。并且,随着 TradeFi 的发展,衍生品市场的整体规模也在逐渐增大,截止 2023 年 6 月,整体衍生品市场的头寸已经达到了 714.7 万亿美元,而其中利率衍生品未平仓头寸达到了 573.7 万亿美元,占据了 80.2% 的份额。

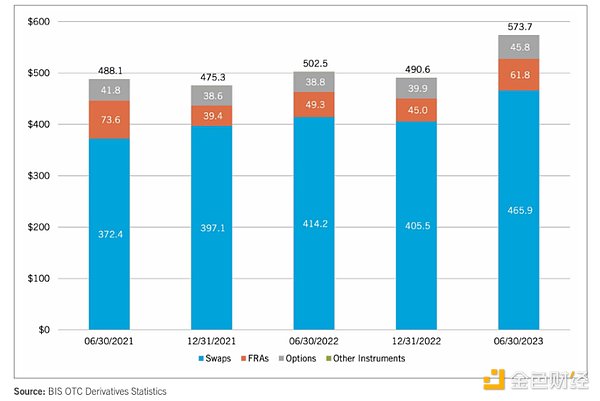

在基于利率的衍生品中,又分为三大细分类别,分别是利率互换(Swaps)、FRA(Forward Rate Agreements)、Options(期权)、其它工具,在传统的 IDR 中,利率 SWAPS 占据其中大约 81.2% 的市场份额。

在 TradeFi 中,利率互换主要是由机构主导的交易市场,并且其交易量也极为庞大。利率互换是一种金融衍生产品,允许两方交换各自的利息支付义务。这种交换通常涉及固定利率和浮动利率的互换。利率互换广泛应用于金融市场,主要参与者包括:

银行和金融机构:银行使用利率互换来管理利率风险,调整资产负债表的利率结构,优化资本使用效率。金融机构也利用它们来进行套利和对冲风险。

企业:企业利用利率互换来对冲借款成本的变化风险。例如,如果一家企业预计未来利率会上升,它可能会通过进入一个支付固定利率、接收浮动利率的互换合约来锁定其利息开支。

投资者和对冲基金:他们使用利率互换作为一种投资工具或风险管理策略,通过预测利率的变化来寻求利润,或者对冲其他投资的利率风险。

政府和公共机构:这些实体可能会使用利率互换来管理其债务组合的成本和风险。通过互换,它们能够更有效地匹配资金需求和债务服务成本,同时降低利率变动的影响。

中央银行:虽然不是常规操作,但在特定情况下,中央银行可能会参与利率互换市场,以影响短期利率,作为其货币政策的一部分。

在传统金融世界,利率衍生品是最大的衍生交易类别,而利率互换占据整体利率衍生品的 82% 的市场份额,但是在区块链的世界利率互换还处于非常早期阶段,Pendle 作为龙头项目,专门用于以太坊的链上利率互换。

随着传统金融机构的进场,尤其是灰度、摩根大通、贝莱德对于以太坊质押市场的关注,这可以为 TradeFi 提供广泛的套利机会,这对于 Pendle 的投资可能对当前背景下有重要意义。

目前支持收益代币化的币种和市值:

以太坊流动质押代币(例如 wstETH):目前大约有 26% 的 ETH 处于质押状态,那么这部分的代币全部都可以进行代币化,目前 LSD 的整体 TVL 在 597 亿美元。

代表借贷协议头寸的代币(例如 Compound 或 Aave):比如质押在 Compound 中的 DAI,称为 cDAI,其也有自己的年化收益率,这部分可用于收益的稳定的市场空间也非常广泛,目前借贷业务的 tvl 大约在 343 亿美元。

LP 代币(例如 GMX 的 GLP):无论是 GMX 还是 GLP 只要抵押就有其自己的利率存在,几乎大部分 DEFI 项目都存在 LP 代币的收益。

流动性重新抵押代币(LRT)和 Restaking 代币:如截止目前,这部分 EigenLayer 以及 Renzo Finance 等,共计 170 亿美元的 TVL。

那么整体下来,这个赛道的天花板极高,并且伴随着传统机构的逐渐入场,对 Pendle 的需求就会逐渐加强。

机构使用的可能用例包括:

固定收益,例如在 stETH 上赚取固定收益;

多头收益率,例如通过购买更多收益率来押注 stETH 收益率上升;

在没有额外风险的情况下赚取更多收益,例如用您的 stETH 提供流动性;

比如,在 EigenLayer 的 Restaking 行情中,随着 EigenLayer 的储户逐渐增多,未来收益率大概率是向下的,那么在当前处于高收益率的情况下,可以选择卖出 YT,提前在高 APY 时,兑现自己的收益率。在机构眼里,他们也可以锁定 stETH 的质押收益,来对冲未来链上活跃下降导致的收益率下降的问题。

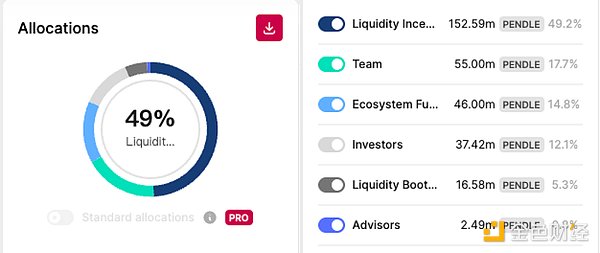

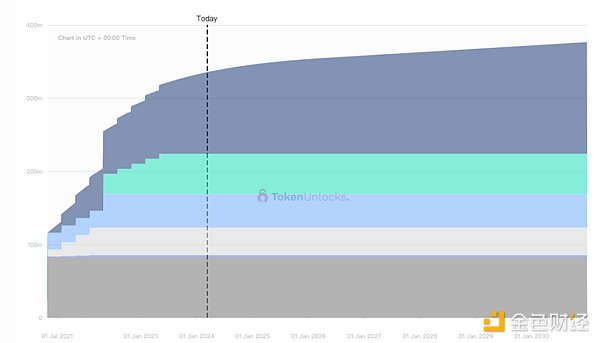

截止 2024 年 3 月 7 日,根据 Coingecko 统计,目前代币总量 258,446,028 枚,目前流通的代币数量为 96,950,723 枚。当前的市值为 2.98 亿美元,FDV 为 7.9 亿美元。流动性激励占据整体代币的 49.3%,团队目前占 17.7%,而投资者占据 12.1%。

流动性激励预计持续到 2030 年末,官方假设年通胀率为 2%,每周下降 1.1%,直至 2026 年 4 月。该代币的释放图如上图所示,我们预计在大约在 2025 年 5 月 1 日作为截止日期,其大约会流通 2.7 亿枚,整体来说增长不多,对牛市的代币价格没有什么影响。

Pendle 的代币用途主要用于治理托管,其被称为 vePendle,通过利用 vePENDLE,PENDLE 持有者可以获得一系列可提高代币实用性的功能。

VePendle 的价值与 Pendle 的质押金额和持续时间成正比。vePENDLE 值将随时间的推移而衰减。vePENDLE 持有者投票并将奖励流引导至不同的池,有效地激励他们投票的池中的流动性。

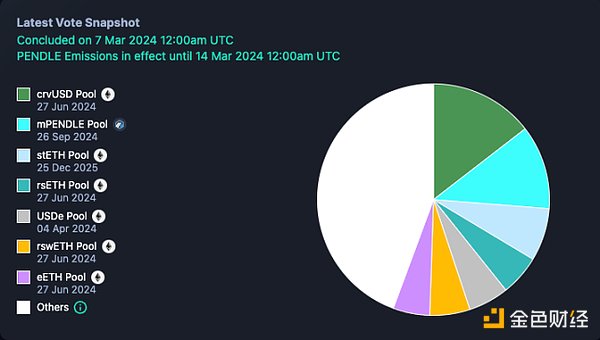

Pendle 从 YT 产生的所有收益中收取 3% 的费用。目前,该费用 100% 分配给 vePENDLE 持有者,而该协议不收取任何收入。除此之外,vePENDLE 投票者还有权从投票池中获得 80% 的利率互换费用,这构成了投票者的 APY。上图就是最新的投票情况,crvUSD pool 占据大约 44% 的投票权集中在这个池子。而截止 2024 年 3 月 7 日,目前锁定在 Pendle 上的总共有 4952 万枚,vePendle 作为一种投票权和权利的虚拟代币,共有 3276 万枚,平均锁定了 421 天。

Pendle 目前的主要流动性池子是 LRT,主要以 LRT 项目参考做分析。

以上是 LRT 种类的代币,LRT 依托于 Restaking 以及 LSD 的代币,其市场空间 Restaking 目前有 110 亿美元,而 LSD 目前有 551 亿美元,这些都伴随着 ETH 价格、LSD 赛道的发展、质押逐渐走向主流金融机构,市场空间变得更广泛。

那么在当前情况下,LRT 代币有 660 亿美元的市场空间,对于 Pendle 就在 LRT 处具备这么大的市场增长空间,除此之外,其还接受 Compound 等能够产生 yield 收益的代币,以及在未来引入的链下利率互换的产品,也就是 Pendle v3,这将在今年推出。

目前从币价涨势来看,其币价增长也符合 Staking 赛道的发展现状。目前币价已经到达历史新高的位置,但是其市值也才 3 亿美元(币价 3.11),全流通大约 8 亿美元,在 2025 年 5 月,由于释放机制的问题,FDV 实际上只能算 3 亿美元,因此我们认为该代币可能存在极大的上涨空间。

Pendle 币价已经突破前高,可能增长空间不再受到限制。目前其主要的底层支持的代币为 LRT,如果目前整体的 LRT 市值为 57 亿美元,流入 Pendle 的 TVL 为 23.7 亿美元,其中包含了 EETH(ether.fi)以及 WETH 两大代币。

如果 LRT 项目的整体 TVL 上涨五倍,那么 Pendle 的 TVL 也将有五倍上涨空间,伴随着传统利率市场在 2024 年引入,TradeFi 的进入对 Pendle 平滑收益曲线、对冲风险的需求,那么该项目的上涨空间将会更高。

该项目处于成熟期,但是团队目前仍然在改进其经济模型以及增强流动性,探索引入传统金融的利率互换的可能性,我们认为其有望成为利率衍生品赛道的 Uniswap,这个市场的空间将远远大于现货市场,因为大多数是机构参与,其交易量非常庞大。

其竞争优势在于是链上利率衍生品赛道的龙头,并且也有自己的生态,目前处于该赛道的绝对垄断地位,整体赛道也处于非常早期。

从中长期来看,链上不仅仅现货市场将蓬勃发展,质押和再质押赛道也将快速发展,随着机构对 TradeFi 的关注,链上衍生品市场也将飞速发展,而 pendle 是目前独一无二的选择。

Pendle 是一个专注于收益率代币化的区块链项目,它允许用户锁定其加密资产的未来收益率,并提前获得收益。这种创新方法不仅为加密货币持有者提供了一种新的收入来源,而且还为利率市场引入了更多的流动性和灵活性。Pendle 通过智能合约技术实现这一功能,使用户能够以去中心化和安全的方式参与市场。

Pendle 的投资要点包括:

市场空间很大,利率互换作为主要是机构主要的衍生品市场,利率衍生品占据衍生品赛道的 80% 的市场份额,而其中利率互换又占据 80%,交易量极其庞大,但是在链上这一赛道才刚刚被 pendle 引入,还是非常初期的阶段。

Pendle 的整体数据表现亮眼,其交易量、TVL、币价都已经创新历史新高。

传统机构进军 Staking 的趋势,无论是银行还是对冲基金、Mutual Fund、ETF 发行商或者 ETF brokers 都有对冲利率风险的需求。

V3 版本将把传统利率互换赛道引入到链上,这将面向百万亿量级的市场,我们对此期待 pendle 的表现。

虽然 Pendle 目前依赖于 LRT 赛道的发展,但仅 LRT 赛道仍然有倍数级别的成长可能。另外,Pendle 在未来有机会逐渐降低 LRT 的比例,因为其本质上是面向整个市场的利率互换赛道,这需要机构的进入帮助其资产的多元化,这也意味着 Pendle 与机构之间存在强依赖的相互需求,是非常有价值的投资标的,建议投资者高度关注。