作者:route2fi 来源:The Black Swan 翻译:善欧巴,喜来顺财经

中心化稳定币发行商,如Tether和Circle,占据了稳定币市场的90%左右,已经成为加密货币领域的重量级人物,估值和利润都远超摩根大通、贝莱德等传统金融巨头。他们的商业模式很简单:利用稳定币背后的流动性来支持各种风险资产。

随着货币利率的上升,这些实体已转变为利润丰厚的“提款机”。Tether 和 Circle 在 2023 年创造了超过 100 亿美元的收入,估值超过 2000 亿美元。这些创造的财富不会与为其成功做出贡献的用户分享。Usual 的目标是让用户成为协议基础设施、资金和治理的所有者。通过其治理代币重新分配 100% 的价值和控制权,Usual 确保其社区掌握主导权。

Usual 协议将其治理代币分配给贡献价值的用户和第三方,重新调整财务激励并将权力归还给生态系统内的参与者。

Usual 正在通过引入去中心化 RWA 稳定币的功能来彻底改变稳定币的世界。通过存入收益产生资产(最初是 USYC),用户可以通过 Usual Governance 代币 ($USUAL) 获得与协议成功挂钩的投机收益。该收益旨在超过基础资产的无风险收益。其使命是将稳定币持有者转变为利润所有者。

TLDR:虽然像 Tether 这样的传统稳定币会阻止用户参与收益和增长,而收益型资产只会带来收益,而不会带来增长,但 Usual 却兼具了两者的优点。使用 Usual,您可以同时获得收益和增长潜力。

所有权共享机制通过创建正反馈循环,确保早期贡献者和协议之间的紧密结合,从而使 Usual 有可能占据相当大的市场份额。通过广泛分配所有权,该协议奖励早期参与者并协调所有利益相关者的利益。

像 Tether 这样的稳定币收集用户的现金,赚取利息,而用户既无法获得收益,也无法获得发行人的增长。作为交换,用户会收到一种代币用于 DeFi,但不会从利润中获得任何收益。

如果用户能够毫不妥协地从兴趣、成长和实用三者中受益,那会怎样?

这就是 Usual 介入的地方:一个去中心化的稳定币发行者,用户是所有者。

目前市场上有三类稳定币发行者:

Tether保留所有收入,并将其全部分配给 Tether 的股东。用户拥有与 DeFi 兼容的稳定币,但却错失了收益和协议增长的机会。

由 Ondo 或 Mountain 等代币化者发行的收益稳定币标志着稳定币领域的重大变革,它通过许可的稳定币将基础收益重新分配给用户。用户可以获得收益,但不会受到协议增长的影响:无论 USDM 的 TVL 是 1 亿美元还是 1000 亿美元,用户仍然“只能”获得 5%。

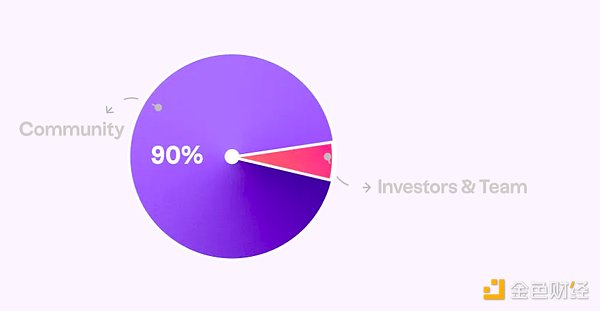

Usual更进一步,通过 $USUAL 代币重新分配价值,赋予用户协议所有权。与收益分享模式不同,Usual 将所有创造的价值集中到其金库中,其中 90% 通过治理代币分配给社区。用户可以同时获得两个方面:效用、收益和增长。

这就是 Usual 将用户转变为直接所有者的方式,让他们控制协议的基础设施、财务和未来现金流。

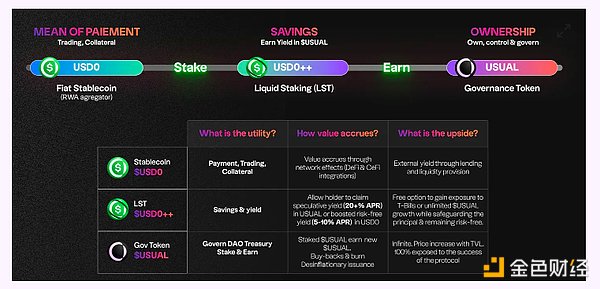

该协议围绕三个代币构建:

USD0 是 Usual 的与美元挂钩的稳定币,旨在充当协议内的支付方式、交易对手和抵押代币。它提供了 USDC 和 USDT 的更好替代方案,同时符合美国和欧盟法规。这种机构级稳定币可供散户投资者和 DeFi 用户使用。

USD0 聚合了美国国库券代币,创建了一种安全、远离破产的资产,与传统银行存款无关。它完全可转让且无需许可,可无缝集成到 DeFi 生态系统中。

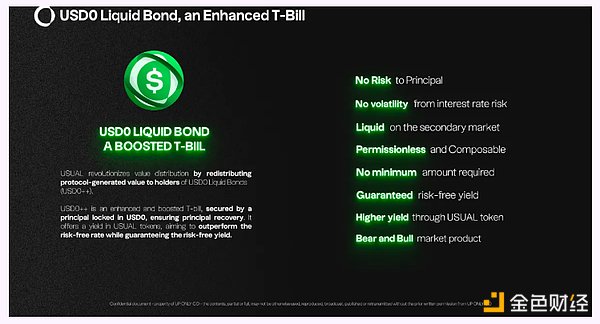

如果 USD0 持有者想要让自己的稳定币产生效益,就必须质押该稳定币,从而获得 RWA 的高效 LST。USD0++ 是质押 USD0 的流动性代表。通过锁定资本,用户每天都有机会领取 $USUAL。如果他们还没有领取 $USUAL,他们可以每六个月行使一次无风险收益权。USD0++ 在 DeFi 中完全可组合,类似于 USD0。

因此,USD0++ 是一种增强型美国国债,它使您有权:

以 Usual 治理代币 $USUAL 形式提供的投机收益。收益根据二级市场确定的 $USUAL 价格波动。

基于基础国库券的货币利率,至少增加无风险收益率。该收益率由非生产性 USD0 的浮动供应按比例增加。

USUAL 奖励 USD0 的增长、采用和在生态系统中的使用。该代币代表 USD0 的采用率不断提高,将激励措施与为协议的扩展和利用做出贡献的用户相结合。

$USUAL 代币是 Usual 生态系统中的治理代币,代表协议的收益并授权用户参与与协议运营和资金管理相关的决策过程。

USUAL 旨在实现长期价值增长,其发行率有意保持在协议收入增长以下,以随着时间的推移提高内在价值。根据其社区至上的理念,90% 的代币分配给社区,只有 10% 留给团队和投资者。

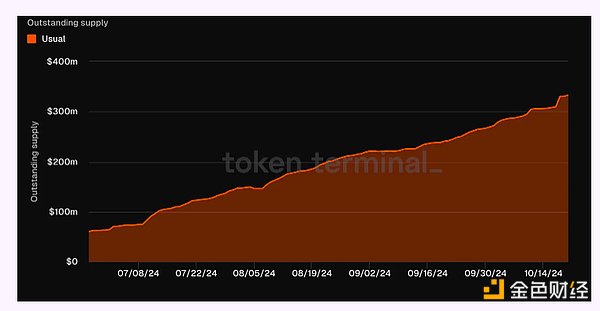

Usual 在 2024 年夏季表现出了稳定币中最高的 TVL 增长率,跻身法币支持的五大稳定币之列:

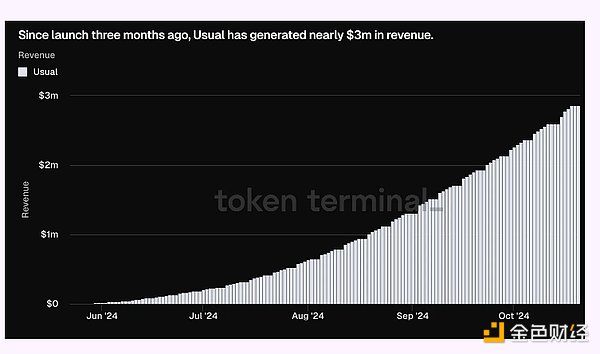

Usual 经历了快速增长,仅三个月内总锁定价值 (TVL) 就达到 3.3 亿美元。这一令人印象深刻的扩张使其成为 2024 年夏季以太坊上表现最好的项目之一。

Usual 拥有来自各种集成平台的 40,000 多名用户,已成为稳定币领域的顶级参与者,位列第 13 大稳定币发行者。此外,它在 Curve 上位列前五大矿池,并在 Morpho 和 Pendle 的 TVL 中处于领先地位。

该协议预计年收入将达到 1500 万美元,进一步巩固其在 DeFi 生态系统中的地位。

Pierre Person,Laywer 首席执行官、总统顾问、前法国议员、总统党副主席,两年前开始着手创建一种包含加密货币和去中心化真正价值的稳定币协议。在担任国会议员期间,他致力于法国加密货币监管框架的发展。

Hugo Sallé de Chou,首席运营官作为一名金融科技企业家,Hugo 于 2014年创建了类似 Venmo 的支付初创公司 Pumpkin,挑战了传统银行系统,并在巅峰时期获得了 200 万活跃用户。

Adli Takkal Bataille,DEO

一位真正的加密货币 OG,于 2013 年进入区块#271376,他创建了一个名为 Le Cercle du Coin 的法语加密货币组织,并从 2018 年开始担任顾问为多个项目提供咨询。

2020 年,他在卢森堡成立了一家加密货币原生风险投资基金——Shift capital,目前只进行市场中性投资。Twitter | LinkedIn

Pierre Cumenal,首席财务官

Pete 拥有应用数学和量化金融双硕士学位,曾在 Natixis 和 Amundi 工作,后来移居伦敦,在法国巴黎银行担任量化分析师。在这里,他开发了跨不同市场的奇异衍生品定价模型。最近,他开发了一个完全去中心化的期权协议。

Usual 通过三轮融资筹集了 700 万美元,目前拥有 170 位投资者的支持:风险投资、天使投资、协议和 DAO。

投资者包括 Dewhales、IOSG、Kraken Ventures、GSR、Psalion、Hypersphere、LBank Labs、Public Works(Gitcoin 联合创始人)、Kima Ventures 和 Breed(前 Circle 高管)。

这 120 位天使投资者包括 Frax 的 Sam、Curve 的 Charlie 和 Michael、Defi Dad、DCF God、Chud、Lux Temple、Amber Group、Gearbox 的 Ivan、Convex 创始人、Zoomer Oracle 等。

如今,许多治理代币的设计都存在缺陷。它们通常遵循未经优化的复制粘贴模型,难以平衡短期交易者和长期买家,从而导致抛售压力,而没有持续的需求或效用增长。此外,这些代币的价值、治理和收入潜力之间的相关性较差,侧重于投机交易而不是长期效用,导致炒作导致价格膨胀。利益往往不一致,创始人和内部人员持有大量代币,而创造价值的用户却得不到充分服务,并面临通货膨胀导致其持有的代币贬值。

Usual 通过将用户、贡献者和投资者的利益结合起来,实现长期可持续的价值增长和实际效用,从而形成鲜明对比。

USUAL 代币是 Usual 框架内的主要治理工具。在推出时,USUAL 代币为持有者提供经济利益和治理能力。奖励以 $USUAL 代币的形式分发给持有者,这些代币的价值源于其经济权利,以及稳定币抵押品产生的实际收益。

无 VC 主导:90% 的 USUAL 代币分配给为协议贡献价值和收入的人,主要通过 USD0 TVL 进行分配。投资者、团队和顾问等贡献者合计持有的代币不超过总供应量的 10%,从而保护用户免受过度稀释。

与现金流挂钩的发行:USUAL 的发行与稳定币抵押品产生的未来现金流直接相关。每次质押 0 美元时都会铸造 USUAL,随着协议收入的增长,代币供应量也会增加。

控制稀释:Usual 的发行模型旨在实现通货紧缩,与比特币非常相似。通货膨胀率经过校准,保持在协议收入增长以下,确保代币发行速度不超过协议的经济扩张速度。

财政管理:USUAL 持有者还将有能力决定如何管理财政和协议收入,通过代币销毁或收入分配等未来机制。

衡量投票:USUAL 持有者指导协议流动性并影响关键决策,确保他们在协议的发展和成功中发挥积极作用。

质押奖励:代币持有者可以通过质押其 USUAL 代币来获得收入。当 USUAL 代币被质押后,它们就变成了 USUAL+——持有 $USUAL+ 可让持有者获得最多 10% 的新铸造 $USUAL 代币,具体比例按照指定的发行规则计算。

大部分 $USUAL 代币分发给积极为协议发展和价值创造做出贡献的用户。该模型旨在保护社区免受团队或投资者造成的任何稀释,确保激励措施与推动协议成功的人保持一致。

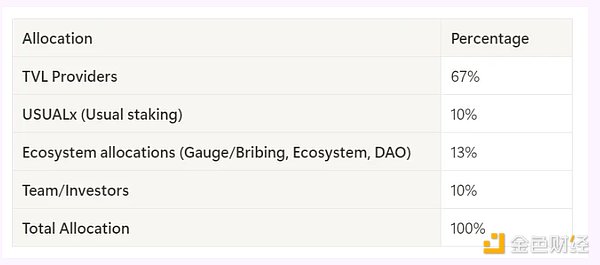

详细分布

排放被分为各种分配渠道,可以通过治理投票进行修改,每个渠道都有不同的用途:

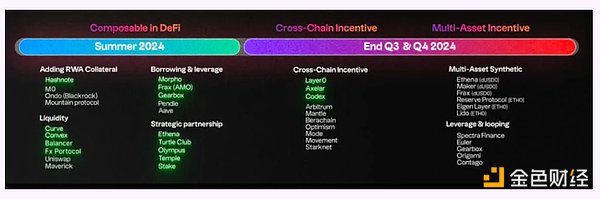

整合是 Usual 拓展总锁定价值 (TVL)、提高用户粘性和构建护城河的关键因素。为了让您更好地了解 Usual 的合作夥伴生态,以下列出了已集成或正在洽谈的合作伙伴,并进行了分类:

借贷: Morpho, Euler, Term Finance, Sturdy, Arkis, PWD, Llamalend

跨链: Chainlink, LayerZero, Axelar, Socket (讨论中)

收益: Etherfi, Pendle, Origami, Spectra, Equilibria, Penpie, StakeDAO

再质押: Karak

L2 网络: Arbitrum, Base, BNB, Mantle, Starknet, Mode, Berachain, Monad, Movement, Sui

去中心化交易所/流动性: Curve, PancakeSwap, Balancer/Gyro, Maverick, Uniswap

法币出入金: Banxa, Holyheld

即将实现的集成:

Morpho, EtherFi, Pendle, Symbiotic, EigenLayer, GainsTrade, Reserve, dTrinity, Polynomial, Bubbly, Hourglass, Superform, Brahma, Abracadabra, TimeSwap, Gearbox, Contango, DYAD, Idle, Notional, Exponential.fi, Curvance, Fluid, Thetanuts, Mach, GMX, Vertex, Bunni, vDEX.

预发布是 Usual 的空投计划,从 7 月 10 日持续到 11 月中旬。

7.5% 的 USUAL 供应量将根据预发布期间获得的积分进行空投和分配。该系统根据用户持有的 Usual 产品奖励每日积分。此外,铸造 USD0++ 即可获得即时积分。

积分系统的运作方式如下:

每日积分:

USD0++ 持有者每天每个代币可赚取 3 积分。

USD0/USD0++ Curve LP 持有者每天每存入 USDO 可获得 3 点积分。

USD0/USDC Curve LP 持有者每天每存入 USDO 或 USDC 可获得 1 个积分。

还存在许多其他机会,例如 Pendle、Morpho 等等。

访问常用的 dApp了解各种参与方式,特别是通过 Pendle、Etherfi、Morpho、Curve、Equilibria、Karak 等。