受访者:Shawn,Hyperliquid生态LSD项目开发者

近期发生在Hyperliquid身上的Jelly轧空事件及一系列舆论影响成为了行业热点话题。针对此事,许多人在指责Hyperliquid的同时,为了利益站队币安和OKX等中心化交易所,鼓吹“中心化交易所”优越论。

对此,“仙壤”团队与Hyperliquid生态内LSD项目的开发者Shawn展开了深入对话,就Hyperliquid的技术架构与当前状态、Jelly事件暴露出的不足与优化方式、KOL站队中心化交易所攻击Hyperliquid是否合理、交易所等赛道的未来发展趋势等话题进行了探讨。

以下为本次访谈的文字版记录,欢迎大家阅读。

shawn:我是在17年入行,一直在做技术,包括钱包、交易所后台支持、公链相关开发。我曾在Mantle做过一些区块链网络维护和链上协议开发等业务,现在出来做Hyperliquid生态内的项目。我在做的东西类似于Hyperliquid生态内的LST,用户可以质押HYPE代币,收到我们发行的LST代币。

用户可以把HYPE存放在协议中自动获取收益,这些资产会被用于做Hyperliquid链的Validator质押,然后预言机会把收益数据发回到链上的合约里,整个资产流都是自托管的,这一点上基本做到了去中心化。最大程度保障了用户侧和协议侧的资产安全。

shawn:基于目前公开的资料,Hyperliquid最大的一个特点在于,它不光做了一条专为DEX服务的区块链网络,还做了基于该链的Layer2。我这里说的Layer2就是指HyperEVM,也就是那条EVM兼容链。Hyperliquid把用户侧的行为,比如挂单等操作,转化为了一个链上事件,然后把该事件上链,所以它是一个全流程上链的去中心化交易所。目前它采用的共识是DPOS,把Hotstuff共识算法做了一些修改,简单来说采用了类似模块化的思路,把共识层和基于DEX的应用层分类做了抽象。

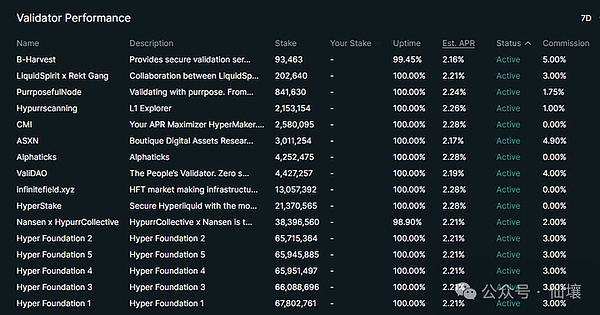

前段时间有一次,朝鲜黑客尝试去攻击Hyperliquid的验证人网络,但没有成功。那时候暴露了一个问题,当时Hyperliquid只有4个Validator节点,全是官方自己在跑。那次事之后,Hyperliquid引入了更多的Validator,目前的话有16个节点,他们未来的目标是达到100来个节点。

在质押层面,我们可以把Hyperliquid当作一个常规的POS链来看,目前官网上支持用户去质押代币运行Hyperliquid验证者节点,系统会根据你的节点的表现来分发激励。

我们说完了Hyperliquid的POS链这部分,再来简单说说HyperEVM这个Layer2。它里面存在一些预编译合约,这不像我们在以太坊里看到的预编译指令,更接近于optimism这种传统意义Layer2提供的系统合约。我们知道受限于EVM本身的特性,很多功能或函数无法在EVM内部实现,需要引入一些外部依赖,而系统合约就是这类外部依赖。

HyperEVM的特色就在于提供了打通其DEX应用链和EVM-Layer2的多套系统合约,以更好的适配其独特的业务需求,然后由于它本身是EVM兼容的环境,所以便于以太坊生态内的应用迁移过来,像Swap等等的各样场景其实都有了。用户可以通过系统合约在HyperEVM的合约内部发起操作,对一层的DEX施加影响。你和HyperEVM产生的所有交互动作,都会提交到一层的Hyperliquid POS链。

目前HyperEVM测试网上已经实现了很多预编译合约,功能更完备,但主网还没有完全开放这类预编译合约。主要原因在于,HyperEVM的很多组件并不成熟,还需要进行一段时间的迭代升级。我们目前也是基于测试网来构建Restaking的所有功能。

还有一个比较有意思的东西,不知道大家有没有关注到,Coinbase之前做那个Base 链的时候,他们提出了叫做fast block的东西,就是快速交易确认。一般来说普通公链出一个块要好几秒甚至十几秒,常规Layer2可能2秒一个块,而之前Base可能是多少毫秒就出一个块。

但Hyperliquid在Base提出fast block概念前做了一个方案,把HyperEVM里的区块分成两类,一类是大区块,一类是小区块,大区块一分钟确认一个,小区块两秒钟确认一个,这样能保证用户转账等简单操作可以快速确认。目前看,这是一个分别保证快速执行和EVM内复杂逻辑执行的比较有效的方案

这样做虽然有合理之处,但也会带来用户侧的一些体验割裂,比如说,一般用户在以太坊上可以随便发一笔交易,但在Hyperliquid上面,需要预先在账户里做一些设置,才能让交易提交到大区块里。这个大区块的确认时间可能是一分钟,从体验上来看会存在一些让你感到疑惑的地方。

第二个就是,我们在链上去做套利,体验也会和以太坊里的不一样,因为Hyperliquid有两种区块类型。但它的基础账户系统是共享的,在这种情况下我们更需要去优化套利策略,要有更加个性化的策略配置才能达到最好的效果,这些是他和普通EVM链所不同的地方。

shawn:如果从开发者的角度去看,他们目前提供给开发者的东西不是特别多,如果从节点层面去看的话,他们还没有把代码开源,我们现在能拿到的是镜像文件,也就是把原始代码编译后得到的一个版本,基于它去运行节点,但看不到原始代码。所以,我们虽然可以运行Hyperliquid节点,但它的代码对我们闭源。

正因为它的代码闭源,所以我们无法确定里面是否包含官方自己添加的与MEV操作相关的逻辑。这造成了一些困难,就是我们没法直接复用EVM生态里的一些经验,比如说看不到交易池里的待上链交易,对于MEV玩家来说不友好。

然后再看生态层面的工具,他们其实大量借用了以太坊生态里已有的各种工具,所以很大程度上与以太坊生态给人的体验感对齐。比如你可以直接用Metamask接入Hyperliquid。目前Hyperliquid应用链对应的浏览器提供的信息比较少,像最基础的账户交互历史、资产余额这些东西都不是特别详细,但它会有一些 API 给你去查询。所以像浏览器这类东西还有优化的空间。

目前来看的话,Hyperliquid已经能够最大程度的满足dex交易,不会显得非常割裂,然后各种defi项目在HyperEVM上也都有,总体上生态内应用还比较早期,很多项目都是最近两三个月才开始启动的。

shawn:首先Jelly是一个非常早期、流通盘很小的一个项目,这种小项目被上到Hyperliquid的期货列表里,显然他们的风控策略没有做好,对这种高危高风险项目的处理不到位。

Hyperliquid的上币流程是无需许可的,只要通过荷兰拍获得上币权限就可以。它引来了Jelly这样一个低市值的项目,有人在Hyperliquid所内开了一个头寸非常大的空单,甚至比Jelly的总市值还高,然后在场外不断的拉升Jelly的币价,所以我们能够想到,一方面持有大头寸的空单,然后在场外不断拉升现货价格,那么我在所内的这个仓位肯定会爆掉。

同时,Hyperliquid作为DEX,以资金池和金库作为开合约者的对手盘,比方说我们在那边开一个多单,他就会开空单,作为一个对冲,或者在我们去平仓时,能够有一个流动性提供的对手盘。HLP金库提供了这个对手盘和接管平仓头寸的功能,当用户开了空单后,HLP金库就会去对应的跟他去开一个单子,当这个空单被爆仓之后,他就要把这个头寸给平掉。所以在平仓过程中,会不断的去买入加平仓,然后会有一个螺旋在里面。

所以他的问题就是,当场外价格拉升的时候,空头头寸必然会爆仓,然后空头方不断提取保证金有意的增加头寸风险,持有人本身的爆仓保证金损失最小的时候,额外穿仓的风险就由 HLP 去承担。

这个也是目前争议比较大的地方,就在于被动做市商池子的机制设计,尝试以固定策略托管这些资金平仓任务的时候,他肯定会存在风险,当这套机制被滥用的时候,比方说越来越多的小市值项目通过这种方式去轧空HLP金库,那么HLP里所有的用户就会承担被轧空的损失。

这里面暴露出来的问题是,当我们去做一些小市值风险产品管理的时候,不能允许用户去开任意大小的头寸。我们肯定要基于它的市值、筹码分散程度、场外流动性深度这些指标来限制用户可以开立的头寸大小和杠杆率。

很多中心化交易所对小市值项目的风控分级,尤其是期货项目的风险评估都比较细致,比如币安和OKX的期货会有试验区之类的东西,对项目本身的市值、筹码集中程度、链上流动性池深度、有多少个币价来源、是否会受到预言机价格操纵、价格指标是否稳健等都有完整的风控体系。某家交易所好像还有明确的规定,小市值项目最多只能开立25万美元的合约仓位。Hyperliquid在这块的经验显然不足,导致HLP被迫承担合约爆仓穿仓带来的风险。

考虑到Hyperliquid是做市商起家,做市商可能更会看重一个代币的流动性本身,而不会从平台的角度考虑问题。之前某鲸鱼拿50倍杠杆在Hyperliquid搞事情后,Hyperliquid降低了BTC和ETH的最高杠杆倍率,但这个决策似乎没有经过完整的风险评估,来预防类似的风险场景。

此外,Hyperliquid在HLP金库的风险管理这块,还要增加 OI Caps 和 Market Caps这两者的动态关系调整机制,对于高风险类资产,比方说我们现在已经持有了 1M 的合约多单。当这项资产的市值不断下跌,一方面系统要逐渐减仓,动态调整所有持有该资产的合约仓位,再就是市值下跌之后,可能最大仓位就只能低于1M。通过这些手段来降低金库接管用户仓位平仓的风险。

所以这一次 Hyperliquid 遇到Jelly轧空这种事,我理解是,挨打要站正,希望能够重视这个教训,但这并不代表Hyperliquid做了任何愧对用户的事情,这不是什么严重的问题。

考虑到Hyperliquid的上币是无需许可走荷兰拍的形式,这种去中心化的上币方式其实是有益于行业发展的,但会给交易平台自身带来隐患。也许未来Hyperliquid可以引入AI Agent+链上投票的方式对上币对象进行筛选,通过AI评价系统以及开源开放的风控与治理体系来引入和下架币种,从而降低无需许可的上币方式带来的不足。

Shawn:这是我最想回答的问题。币安对自己的规划是明确的,他们会大力发展BSC,引流用户和资产反哺自己的交易所,两条腿走路。那么其实从去年这一波小牛市来看,很多KOL在Solana链上赚到了钱取得了成果。然后CZ看到这些后,就准备把Solana链上发生的事情搬到BSC上重演一遍,他们主动推升BSC链上的memecoin,但在这个过程中究竟是谁赚到了更多,我们在此也就不多说了。

而关于Hyperliquid,它在去年11月发布了主网,基于它的的这套架构体系,在应用链这一侧还可以做更多的拓展,比如可以把Solana VM和MOVE VM也搬到他的生态内,就像HyperEVM那样做成一个Layer2。很显然Hyperliquid可以横向拓展,并且比中心化交易所更灵活,所以Hyperliquid其实就是来掘中心化交易所的坟墓的,里面免不了会有商业竞争。

但问题是,创始人们对于竞品的态度到底是什么?是多提升自己还是多拉别人下水,这是非常值得玩味和思考的事情。我们不说拉踩或者怎么样,这一轮周期里面,OK和币安受到链上交易所的冲击肯定是最大的,照理来说他们会不遗余力的减少自己受到的冲击。这些都是阳谋没有问题,是正常商业竞争。

但我觉得有一点比较让人费解,为什么突然有这么多KOL来鼓吹说中心化交易所?然后说HLP穿仓了,就是Hyperliquid这个东西不行。这种批判方式显然把局部现象上升到了整体,你的脸上有道伤疤就能说明你这个人不行吗?很多KOL批判Hyperliquid给人的观感就是如此。

对于基本的行业竞争而言,我觉得没必要美化或者丑化谁,更没必要鼓吹中心化比去中心化好如何如何,问题的关键并不在于这里。

此外,竞争并不可耻,谁都希望自己能够推动行业进步,做好的事情,但中心化交易所是有原罪的,需要它保持兢兢业业的姿态。作为一个基于交易量拿手续费抽成的角色,应该做好自己的本职工作,而不要搞一些又当又立的事情。往别人身上泼脏水,或者是以KOL矩阵的方式来攻击自己的竞对,绝不是什么高大上的事情。

shawn:如果说到这个,我们可以稍微宽泛的说一下。从去年11月开始到今年年初的这波小牛市,包括AI Agent概念币的热潮都发生在链上,这些现象的出现其实是必然趋势,像gmgn这类链上平台的各种工具越来越成熟,用户越来越善于发掘那些早期项目,以及对VC币的厌烦等等,都是顺其自然的事情。

现在很多项目甚至都不会去做VC轮了,而是直接在链上PVP的形式发个币,由那些善于挖掘的P小将用手投票,投出一些优质项目来,这其实是非常可怕的,会让VC没饭吃。所以目前不仅是交易所着急,VC也在着急,他们会觉得,现在需要下沉到跟普通用户一样去链上挖金。

包括像Hyperliquid生态里非常多项目是没有拿grants的,都是靠着HYPE空投维持了项目的开销。包括我自己在做的这个项目。把更多事情挪到链上去有助于发展出开放的生态体系,而不是越来越封闭。

Hyperliquid并没有像以太坊那样越来越封闭,首先他给用户提供了丰厚的空投,然后平台每天都有几百亿美元的交易量,手续费收入全部被用于回购HYPE代币,引申出一些比较好的结果。在未来HYPE是一个通缩的模型,整体上比较稳健。说白了,需要有更多善于发现价值的人多去关注Hyperliquid生态里到底是什么样的人在做事。

所以我认为,作为交易所本身到底是秉持一个什么样的态度去做事,到底是推动行业发展给行业托底,还是说各种阴阳怪气的去作恶。包括Bybit之前被朝鲜黑客偷了这么多钱后,CZ还尝试去背刺Bybit,这些大家都能看到。

中心化交易所是不可能引领区块链行业的,它们只是做抽水的服务,虽然体量很大营收很好,但他们永远都不是什么领军者。未来注定属于去中心化的项目与平台,托管式中心化交易所的逐渐式微必成定局,用户对于自托管、抗审查、匿名的需求是大势所趋。