来源:华尔街见闻

据央视新闻报道,特朗普原本期望速战速决的“关税战”已演变为“持久战”,特朗普内心焦虑无比。

如今,诸多经济指标显示,这些关税政策可能将美国乃至全球多地推向经济衰退的边缘,而反复无常的“关税战”不仅未能压服他国,反而已使美国企业和民众承受巨大压力。

资管巨头警告,如果当前高关税政策持续存在,美国在2025年将"绝对"陷入经济衰退。

在此背景下,刚说过“美国不着急”的美国总统特朗普又双叒叕炮轰美联储主席鲍威尔,再次要求立即降息,不然要害了经济。

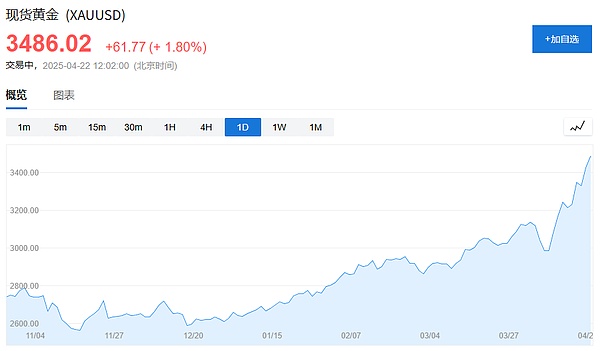

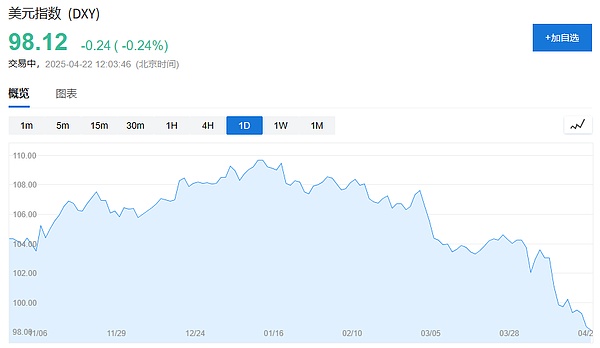

这加剧了投资者对美联储独立性和经济前景的担忧,美国资产周一重演股债汇“三杀”,纳指一度跌近4%,金价飙升刷新高至3486美元/盎司。

美元指数跌至98附近,创最近16个月新低。本月仅剩一周多的时间,美元指数即将创下自 2009 年美联储QE以来最差的月度表现。

据中金报告,美国股债汇“三杀”的状况在历史上比较罕见的,从1971年1月到现在,美国股债汇同时出现明显下跌的月份只有6个。

如果4月美股、美债、美元不再大幅变化,2025年的4月将是1971年以来第7个单月美国股债汇都出现明显下跌的月份。

阿波罗全球管理首席经济学家Torsten Slok周一在接受CNBC采访时表示,若当前高关税水平维持不变,美国2025年陷入衰退已成定局,"这完全取决于关税是否保持在这些水平,如果保持在这些水平,我们在2025年绝对会陷入衰退。“

Slok预计,如果高关税政策继续有效,美国经济连续两个季度萎缩的概率高达90%,国内生产总值将下降4个百分点。

这一严峻预测远超华尔街其他机构的悲观预期,如摩根大通资产管理公司的David Kelly此前预测的60%衰退概率。

阿波罗数据显示,美国平均需要18个月的时间才能完成一项贸易协议谈判。

在美国同时与90个国家进行贸易谈判期间,全球贸易正陷入停滞,出现类似新冠疫情期间的问题:供应链挑战加剧,可能导致美国商店在几周内出现短缺,美国通胀上升,以及赴美旅游减少。

根据阿波罗的研究,如果目前的政策不变,美国经济可能面临所谓的"自愿贸易重置衰退"(VTRR),其概率高达90%。

美东时间4月21日周一,特朗普在社交媒体发帖再次提到他冠以“太迟”(Too Late)绰号的鲍威尔,重申美国国内通胀微乎其微。

据证券时报,特朗普在帖子中表示,美国经济增长可能会放缓,除非降息。

特朗普的帖子写道:

“许多人呼吁‘先发制人的降息’。随着能源成本大幅下降,食品价格(包括拜登的鸡蛋灾难!)大幅下降,大多数东西价格都呈下降趋势,实际上几乎没有通货膨胀。”

上述成本如他所料趋向下降,“几乎不会出现通货膨胀,但经济可能会放缓,除非‘太迟先生’(即鲍威尔)、这个大输家现在就降低利率。”

紧接着特朗普提到,欧洲央行已经降息了七次。鲍威尔之前行动总是“太迟”,除了在美国总统选举期间,当时是为了帮助民主党的总统拜登和副总统哈里斯当选。

分析称,特朗普的言外之意是,美联储这个机构已经被政治化,愿意帮助拜登政府,却不愿为他提供同样的支持。

而这番言论也强化了特朗普一直以来的观点:美联储应该更加响应总统的意愿。未来他很可能试图削弱美联储作为独立机构的合法性,从而损害其政策的有效性。

继上周四和周五之后,这是欧洲央行最近降息后特朗普第三天公开喊话鲍威尔降息。

华尔街见闻曾提到,上周四,欧洲央行自去年6月以来第七次会议决定降息。当天,特朗普先后三次通过社交媒体和公开讲话点名炮轰鲍威尔,他先在社交平台发帖称,鲍威尔“应该尽早走人”,后来说,他对鲍威尔很不满意,他唯一能做的好事就是降息,如果欧洲降息,美联储无动于衷,会让美国处于劣势。

特朗普还暗示,他有能力解雇鲍威尔,称可以立即让鲍威尔走人,要求美联储立即降息,引发舆论争议。

上周五,特朗普在白宫的活动中又一次呼吁鲍威尔降低利率,并淡化对通胀的担忧。特朗普又说,如果我们有一位了解自己在做什么的美联储主席,利率就会下降,他应该把利率降下来。

同在周五,被记者问及是否有解雇鲍威尔这种“前所未有的选择”,特朗普的首席经济顾问、白宫国家经济委员会主任哈塞特回答,特朗普及其团队在研究这个问题,并暗示,鲍威尔领导下美联储的加息和降息做法存在有利于民主党的政治倾向。

有“新美联储通讯社”之称的资深美联储报道记者Nick Timiraos认为,特朗普再次呼吁立即降息是为了缓和贸易战可能带来的影响。

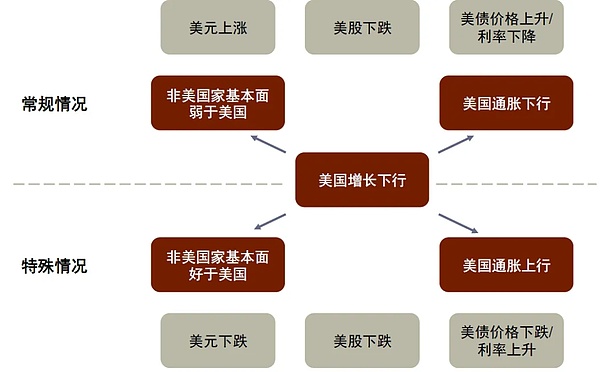

中金报告指出,美国加征关税以来,美元并未走强,反而出现股债汇“三杀”的状况,这是历史上比较罕见的。

4月至今,美元指数累计下跌5%,标普500指数下跌6%,10年期美债利率上升11个基点(美债价格下跌)。

从1971年1月到现在,美国股债汇同时出现明显下跌的月份只有6个,如果4月美股、美债、美元不再大幅变化,2025年的4月将是1971年以来第7个单月美国股债汇都出现明显下跌的月份。

一般来说,美股下跌、美债上涨、美元上涨是投资者更适应的资产变化组合。但如果美国面临的是“滞胀”风险,同时其他经济体可以凭借“非美国”的力量支撑基本面,那么就有可能出现美国股债汇三杀的局面。

这一情况直接体现在了2022年12月(尤其是下半月)的股债双杀。当时美债收益率上升,而过紧的货币政策加剧了市场对衰退的担忧,因此美股下跌。在定价美国“滞胀”的同时,欧洲和日本经济的基本面反而好于预期,导致美元兑欧元、日元都出现了贬值。

中金认为,上述图表揭示的机制可以帮助我们理解这一次美国的股债汇三杀:从基本面上来讲,市场在定价“美国的滞胀”以及一个“没那么差的欧元区”。