作者:francesco,Castle Capital;翻译:0xxz@喜来顺财经

再抵押似乎被很多人认为是 2024 年的主要叙事之一。

然而,尽管许多人谈论再抵押的运作方式及其好处,但情况并不都是乐观的。

本文旨在退一步,从更高的层面分析再质押 ,强调风险并回答这样的问题:它真的值得吗?

让我们首先快速介绍一下这个主题:

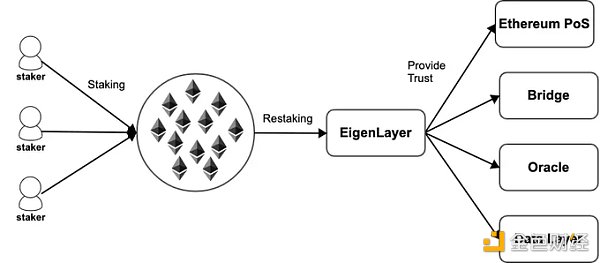

以太坊的权益证明 (PoS)是一种去中心化的信任机制,参与者可以承诺其质押来保护以太坊网络的安全。

再抵押的想法是,用于保护以太坊 PoS 的相同质押现在可以用于保护许多其他网络。

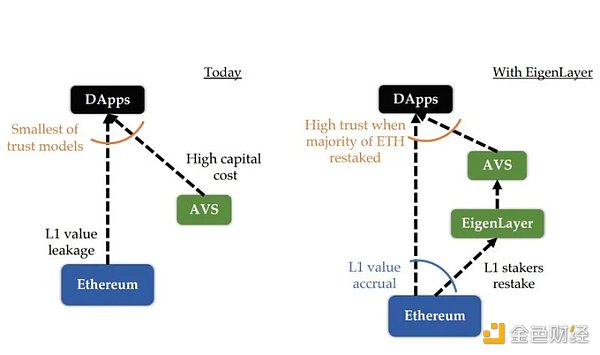

EigenLayer 正在“模块化”以太坊的去中心化信任,以便 AVS(actively validated services)可以利用它,而无需启动其验证者集,从而有效降低进入该市场的门槛。

EigenLayer 正在“模块化”以太坊的去中心化信任,以便 AVS(actively validated services)可以利用它,而无需启动其验证者集,从而有效降低进入该市场的门槛。

通常,此类模块需要主动验证的服务,这些服务具有自己的分布式验证语义来进行验证。通常,这些主动验证的服务(“AVS”)要么由它们自己的原生代币保护,要么本质上是经过许可的。

简单地说,是因为经济激励和收益。如果以太坊质押收益率每年徘徊在 5% 左右,再质押可能会带来诱人的额外收益。

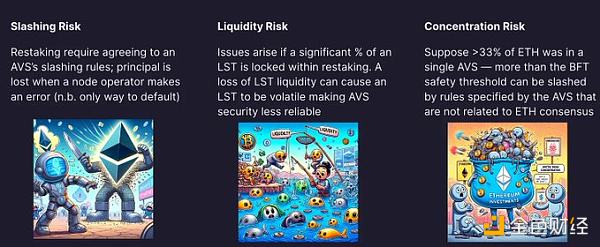

然而,这会给质押者带来额外的风险。

除了利用质押的 ETH 的固有风险之外,当用户选择重新质押你的代币时,他们实质上是委托 EigenLayer 合约在他们保护的任何 AVS 上出现错误、双重签名等情况下惩罚其质押的权力。

因此,再抵押增加了一层风险,因为再抵押者可能会在 ETH、再抵押层或两者上受到惩罚。

R(isk)-质押- 再质押增加了一些显著的风险

• ETH 必须被质押(或 LST - 因此不是流动性的)

• EigenLayer 智能合约风险

• 协议特定的惩罚条件

• 流动性风险

• 集中度风险

用ChainLinkGod的话说:“一种流动性再抵押代币,由存放在再抵押协议中的流动性抵押代币支持,该协议对质押的 ETH 进行再抵押。这已经变得相当严重了,我们可以在这里添加另一层流动性和风险吗?我认为我们还不够。”

事实上,通过再抵押,用户正在利用已经暴露于风险的代币(由于抵押),并在其之上添加额外的风险,最终导致分层风险,如下所示:

此外,任何额外的原语开发都会增加更多的复杂性和额外的风险。

此外,任何额外的原语开发都会增加更多的复杂性和额外的风险。

除了再质押者的个人风险外,以太坊开发者社区还提出了有关再质押的问题,特别是在著名的Vitalik关于“不要超载以太坊共识”的文章。

再质押的问题在于,它为保护主网质押的以太坊开辟了新的风险途径,它注定其中一部分会保护其他链(由质押者选择加入)。

因此,如果他们根据其他协议规则行为不当(可能存在错误或安全性较弱),他们的存款就会被罚没。

争论非常实际,开发人员和 EigenLayer 试图找到一种协调努力的方法,并确保以太坊不会因这些技术进步而被惩罚。

重新利用保护以太坊安全的最重要的“层”,确实不是一件容易的事。此外,这方面的一个关键方面是允许再质押者的风险管理水平。

许多再质押项目将AVS 的白名单流程交给了他们的 DAO。

然而,作为一名再质押者,我希望亲自审查并决定再质押到哪个 AVS,以避免被恶意网络攻击并减少新攻击媒介的可能性!

总而言之,再抵押是一个值得研究的有趣的新原语。

尽管如此,Vitalik和其他人的担忧也不容忽视。在谈论再抵押时,重要的是要记住这将如何影响以太坊主网的安全模型:事实上,将再抵押视为在保护以太坊的最重要机制之一之上提供额外级别的风险是公平的。

最后,是否值得再质押是个人的选择。

也许令人惊讶的是,许多机构都表示有兴趣再抵押,获得质押以太币之外的额外奖励。

考虑到之前强调的风险,是否能够获得再抵押的最高利率取决于散户还是机构将会很有趣。

除了原生 Eth 质押之外的额外收益对于那些已经参与其中的人来说很有吸引力,但考虑到风险,这对于 degen 来说并不是改变生活的收益。

这为以太坊作为金融工具开辟了新的用例。

进行了一个特别有趣的比较,可以将再质押申请与“公司债券”进行比较。

新网络希望获得 L1 安全性,类似于公司或民族国家如何利用其金融系统创建债券并保护其资产。

在加密货币领域,以太坊是最广泛、最具流动性的网络,而且可能是唯一能够维持此类市场的网络——从TradFi 经济中的国家的类似角度来看,也是最安全的网络。

尽管如此,目前对再抵押的大部分兴趣似乎是由对Eigenlayer空投驱动的,Eigenlayer空投可能是加密货币历史上最大的空投。

也许实际的 r/r 分析可能会将一些人推向其他可能更富有成效的途径。

我甚至认为,存入再抵押的资本中有很大一部分是雇佣资本,这些资本可能会在空投后离开。

分离投机部分对于评估用户对这个新原语的真正兴趣至关重要。

就我个人而言,恕我直言,再抵押的说法有点被夸大了,必须仔细评估当前的风险。

减轻再抵押风险的一些解决方案包括优化再抵押参数(TVL 上限、惩罚金额、费用分配、最小 TVL 等)以及确保AVS 之间资金的多元化。

再抵押协议可以考虑的一个直接步骤是允许用户在存款重新抵押时选择不同的风险状况。

理想情况下,每个用户应该能够评估和选择要重新抵押的 AVS,而无需将流程委托给 DAO。

这是需要 AVS 和 EigenLayer 共同努力的产物,以确保有一个路线图可以最大限度地减少这些风险。

EigenLayer 团队已经与以太坊基金会合作,进一步协调并确保再抵押不会给以太坊、Liquid Stake代币或利用它的 AVS 增加系统风险。