来源:财主家的余粮

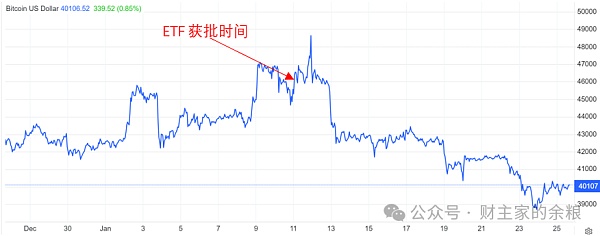

2024年1月11日,11支比特币ETF获得美国证券交易委员会(SEC)的批准,这意味着,普通投资者可以通过金融市场很方便的买到比特币了。

比特币接下来会大涨了?

是的,获知ETF获批,比特币随后的确大涨——

但,这种涨势,仅仅维持了1天。

是的,就1天。

1月11日,比特币暴涨至49000美元,然后,在1月12日即开启暴跌,然后一直调整到了现在,目前维持在40000美元附近波动。

你要是问,关于未来的讯息,我有必要讲几个关于过去的故事。

1934年,在美国经济大萧条之中,新上任的总统罗斯福,颁布了6102号联邦行政令:

禁止美国的私人储存黄金,所有人的黄金,必须按照当时的20.67美元/盎司的官方价格,兑换成美联储券(也就是今天的美元),如果个人胆敢持有黄金,一经发现,十年牢狱伺候。

从大萧条一直到第二次世界大战,再到战后布雷顿森林体系运行期间,该禁令一直有效,也就是说,从1934年到第二次世界大战结束,美国政府是不允许私人拥有黄金的,除了极少数首饰、艺术品之外,所有的黄金,必须交给美国政府和美联储管理。

第二次世界大战结束之后,这个禁令依然维持,基于布雷顿森林体系的规则,只有外国政府和央行,才有资格用美元找到美国财政部兑换黄金。

由于存在着“特里芬难题”,再加上战后美国花钱大手大脚、印钞太多,布雷顿森林体系坚持26年之后撑不下去了。

1971年8月15日,尼克松总统宣布,关闭美国财政部的对外黄金兑换窗口。

1973年3月16日,欧洲共同市场举行巴黎会议,联邦德国、法国等国家对美元实行“联合浮动”,这意味着,各国货币按照固定汇率兑换美元、美元按照固定价格兑换黄金的布雷顿森林体系,彻底垮台。

从那时起到现在,全世界一起进入到信用货币时代,黄金不再被视为美元发行的基础,这就是所谓的“黄金的非货币化”。

既然,黄金已经不再是货币而是一种商品,那么从法理上来讲,联邦政府维持私人持有黄金的禁令,就毫无道理了。

从1973年3月开始,无数人在预期,美国会在未来一两年内,废除私人持有黄金的禁令,要知道,美国人不仅是世界上最有钱的人,还是世界最大的经济体,禁令解除,美国私人对黄金的需求将出现井喷,黄金必将供不应求……

预期之下,从1973年底开始,黄金的价格就不断上涨,一直涨到1974年12月,从不足100美元/盎司,一路上涨到超过190美元/盎司。

市场的预期被验证了。

1974年12月,为了向世人展示,黄金只不过是一种普通的金属,美国福特总统宣布,将从1975年1月1日起,解除对美国私人持有黄金的禁令,同时,批准市场开展黄金期货业务——大名鼎鼎的Comex黄金期货市场就此开启。

但是,市场的预期也出错了。

因为黄金价格已经暴涨一倍有余(图中阴影为预期发酵期),市场想象大量美国私人投资者(新韭菜)涌入黄金市场购买的现象并没有出现,国际黄金价格反而因为禁令的解除,开启了“见光死”的下跌进程……

黄金价格见顶190美元/盎司之后就进入了阴跌期,一直到1976年8月底,跌至最低的105美元/盎司,才算基本见底。

现在,我们再来看比特币ETF获得SEC批准的事儿。

加密货币信托基金公司灰度(GrayScale),曾在2021年10月向SEC申请将自身的“比特币信托基金GBTC(Grayscale Bitcoin Trust)”转换为“比特币现货ETF”,结果,SEC以不符合1934年证券交易法(ExchangeAct)为由驳回该申请;2022年6月,SEC 再次拒绝灰度将其GBTC转换为比特币现货ETF的申请,原因是该申请未能回答SEC有关防止欺诈和市场操纵等问题。

2022年6月,灰度公司对SEC提出控告,为何会对比特币期货ETF和现货比特币ETF批准存在截然不同的处理方式,这违反了美国《行政程序法》中最基本的公平要求。

2023年8月29日,华盛顿特区巡回上诉法院,推翻SEC阻止灰度转为ETF的决定,法院认为,“拒绝灰度的提议是武断和反复无常的,因为SEC未能解释对类似产品的不同处理。”这意味着,灰度获得了胜诉。

换句话说,从2022年灰度对SEC提出诉讼到现在,市场一直都在预期比特币ETF的获批,特别是2023年8月份灰度获胜以来,市场已经预期,1年之内SEC将批准比特币ETF上市交易,这正是自2022年年底以来,比特币一路上涨的原因(阴影区为预期发酵期)。

你是不是发现,这个市场预期的发酵过程,与市场预期1973-1974年美国私人黄金需求将发生井喷一模一样?

如果你认为,这个还不够典型,那么,我们再来看看黄金ETF获批前后,黄金价格的变化。

2004年11月,世界黄金信托服务公司(World Gold Trust Services)联合道富银行(State Street Corp)环球投资管理,在纽约证券交易所获准黄金信托ETF SPDR上市,而2003年初到2004年11月份,算是黄金ETF获批预期的发酵期间,黄金价格同样也是上涨的——从大约330美元/盎司上涨至约440美元/盎司。

SPDR Gold Trust黄金ETF正式获得发行之后,黄金价格维持在高位时间仅有2周,最高价超过450美元/盎司,但接下来,就是长达9个月的下跌和调整,伦敦市场的黄金现货价格一度下跌到400美元/盎司附近……

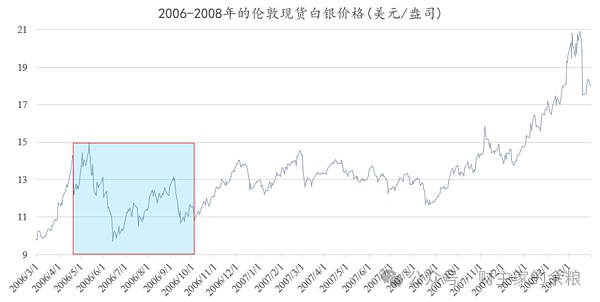

不仅黄金ETF获批是这样的效果,黄金的小弟——白银ETF获批,也是类似的结果。

随着一系列黄金信托ETF的获批,白银信托ETF也被提上日程,市场开始发酵预期白银ETF所能带来的白银现货需求,顶着当时黄金价格的调整,白银价格仍然是一路飞涨——从不足7美元/盎司一路上涨到超过14美元/盎司。

2006年4月下旬,市场确认巴克莱银行(Barclays Bank)申请的iShares白银信托基金(iShares Silver Trust)ETF获批之后,白银价格开始下跌,但随后再度上涨超过前高,但很快,就又再次进入下跌和调整阶段。

消息传播中买入,信息证实后卖出——

见光死,是资产价格的大概率事件。

现在,我估计,更多人想知道的:

见光死,死了之后呢?

答案:

涅槃之后,是更加牛逼闪闪的比特币。

不那么多废话了,以黄金禁令的解除、或黄金(白银)ETF明确获批时间开始,我直接把接下来金银变化的图表发给大家(阴影区域即为“见光死阶段”)。

“解除黄金禁令”见光死之后,经过超过一年半的调整,黄金价格于1976年触底,然后在1977-1980年迎来其历史性大牛市,暴涨至最高超过800美元/盎司。

黄金ETF获批见光死之后,黄金价格经过半年左右的调整到达底部,此后一路从400美元/盎司上涨到超过1000美元/盎司。

白银ETF获批见光死之后,白银价格经过快速下跌之后,又再度快速上涨,然后又再度快速下跌,价格经过2个多月的调整到达底部,然后,就伴随着黄金的牛市一路从不足10美元/盎司上涨到超过20美元/盎司。

历史的结论,正如Bitwise首席投资官Matt Hougan所说:

人们往往高估了比特币现货ETF的短期影响,却低估了比特币ETF的长期影响。

不过,即便调整后的比特币真的再次迎来大涨,我断定,绝大多数人还是只能当看客。

因为到目前为止,总有人还是自以为聪明,声称看透了这个“别人”所制造的数字骗局,哪怕在全世界的关注之下,比特币在过去14年里涨了14万倍,他们却依然喋喋不休的重复着什么郁金香泡沫、庞氏骗局……

因为,他们的脑壳里,只能装这点儿东西。

也许,最适合他们的,还是15年如一日保卫3000点的A股。

虽然说,如果你真的想深度认知比特币的世界,可能需要了解区块链、去中心化以及密钥、钱包的一大堆知识,但,拥有一个感受加密货币世界波动的账户,可能才是真正去认知加密世界的第一步。