PentaLab.io作为全球首创结合AI与自研十维度加密资产估值体系的研究所在24年初上线。自1月17日发布首篇针对Pendle Finance深度研报以来,PENDLE的价格从1.98美元上涨至2.8美元,实现了惊人的涨幅。PentaLab.io致力于为全球投资者提供最前沿的市场洞察,助力大家做出更明智的投资决策。欢迎访问pentalab.io 获取完整报告。

以下内容节选自Penta Lab 研报 《Pendle Finance - 收益代币化赛道龙头》的「代币经济学、数据验证、代码评估、竞争对比(部分)、估值(部分)」,「项目简介、赛道解析、产品收入、媒体社群、团队背景、融资情况、路线规划、风险分析」等内容请参阅完整报告。

代币经济学

1 代币经济学介绍

Pendle采用混合通胀的 Ve代币经济模型(VotingEscrowedTokenomics)。Ve模型最初由 Cruve提出,持有者必须将代币锁定一段时间以换取有投票权及其他权益的 Ve-token。该模型可激励用户长期参与,并减少市场上的代币流通量。

已发行的 2.7 亿枚 PENDLE代币主要用于流动性激励,约 1.1 亿枚,占比 41%。其余代币主要分布在团队(21%)、生态系统基金(17%)和投资人(14%),团队及生态系统基金代币占比相对较高。分配给投资人及顾问的代币于第 1 年按季度逐步解锁,团队代币于第 1 年末解锁一半,并于第 2 年按季度逐步结锁。拟分配给团队、投资人、顾问、生态系统基金的代币已于 2023 年4月全部解锁,此后代币供应量趋于稳定,PENDLE币价自 2023 年 2月(仅余最后一次团队代币解锁,约 700 万枚)迅速波动攀升。

图表05:4 成代币用于流动性激励

資料來源:Pendle官網,MediumPendleTeam, PentaLab

PENDLE代币发行采用混合通胀模型,根据当前的代币经济模型,代币供应量没有上限。Pendle官方网站及团队 Medium显示,用于流动性激励(LiquidityIncentives)的代币释放分为 3 个阶段:

最初的26 周(2021 年 4月 26 日至 2021 年 10月):每周释放120万枚 PENDLE;

第 27 周至第 260 周(至 2026 年 4月):每周流动性激励减少1.1%;

第 261 周开始:基于流通代币量每年通胀 2%,用于激励用户(目前计划)。

PENDLE持有者可以通过锁定代币获得VePENDLE,从而参与投票和治理,并获得协议收入。锁定期从 1 周到 2 年不等,随着锁定时间的增加,1 单位 PENDLE兑换到的VePENDLE数量线性增加,锁定 2 年时,最高兑换比例为 1:1。随着到期日的临近,VePENDLE的数量线性降低至 0,每个钱包只能选择一个 VePENDLE锁定期,但可以选择延长锁定时间。

目前阶段,仅有VePENDLE的持有人享有协议收费的分配,Pendle财库未得到任何分配。VePENDLE持有者可以直接获得以下两种协议收费的分配:

VePENDLE投票者有权获得被投票池子 80%的交易费,与该池子的所有投票者间按比例分配,构成投票者年化收益率(VoterAPY)。

所有的 YT收费,构成基本年化收益率(BaseAPY)。

3.2 LP 收入构成与 VePENDLE 治理

Pendle鼓励向流动性池注入资产以增加池子的 TVL,流动性提供者(LiquidityProvider,LP)将获得期间该池子产生的收益和代币激励,与该池子的所有LP间按比例分配。LP的收入构 成包括以下 4个方面:

流动性池中 PT产生的固定利率收益;

流动性池中 SY产生的底层资产收益;

流动性池产生的交易费的 20%;

PENDLE代币激励:根据该流动性池获得的VePENDLE票数,按比例分配每周释放的代币激励。

VePENDLE持有人可将手中的票数按自主比例投给不同的流动性池,以引导代币激励分派到该池子,从而有效地引导资产的注入方向,形成治理。此外,VePENDLE持有人作为LP时,可以选择给自己的 LP仓位加速(Boost),以放大自己的 PENDLE代币激励至最高 2.5 倍,这种治理模式可以极大的鼓励注入流动性的行为。

图表06:VePENDLE持有人获得 8 成以上收益分配

资料来源:Pendle官网,Penta Lab

据前述释放方式计算,截至 2024 年 1月 17 日,PENDLE代币的供应总量预计约 2.7 亿枚,至第二阶段末预计约总量 2.9 亿枚,阶段内代币激励预计将于未来两年内持续吸引用户增长。据官网数据,流通中的 PENDLE数量为 1.54 亿枚,假设截至第二阶段末的供应量为总供应量,流通市值(MarketCap)仅占完全稀释估值(FullyDilutedValuation)的 58%,其余代币被锁定兑换为VePENDLE或为内部人员(Insiders)持有,预计后续或有抛压。

图表07:现阶段PENDLE周供应量稳定递减

资料来源:Pendle官网,PentaLab

提需减供,支撑币价。VePENDLE治理模型通过分配协议收入鼓励锁定代币,且锁仓时间越长,奖励越大。这种模式刺激了 PENDLE代币的需求,减少了流通代币的供应,从而对币价价形成支撑。

吸引 LP提升平台规模,改善交易滑点。VePENDLE投票者作为 LP时可从相应流动性池中取得更多的代币激励,这吸引更多人成为流动性提供者,扩大Pendle的 TVL规模,并改善交易滑点。

提升用户忠实度与协议稳定性。寻求短期收益的“鲸鱼”一般通过临时大量收购代币来垄断投票权,左右激励的分配,在获得代币激励后再全部卖出。VePENDLE治理机制长期锁定代币(平均锁定期427 天),一定程度上阻碍了“挖提卖”流程的短期实现,避免小型持有者的利益受损,提高用户忠诚度,并增加了代币的稳定性和协议的整体强度。

多链部署及分布情况

截止到 2024 年 1月,Pendle已经部署在 Ethereum,Arbitrum,BSC和 Optimism链上。2023 年8 月至2023年 1 月,在Ethereum和Optimism发生的交易量占据了Pendle总交易量的 97%。

图表08:Arbitrum和 Ethereum的交易量占据主导地位

资料来源:Pendle官网,DefiLlama,PentaLab

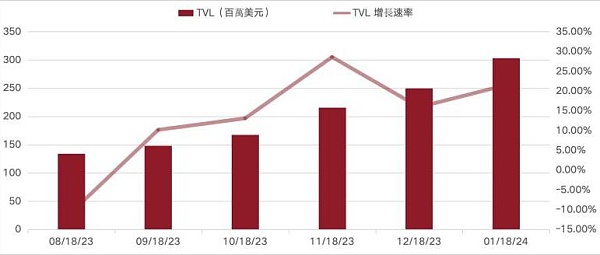

从 2024 年 8月12 日到 2024 年1月12 日,Pendle的 TVL 从1.4 亿美金增长到 3.1 亿美金,月复合增长率达到18.6%。

图表09: Pendle过去 6 个月 TVL变化情况

资料来源:Pendle 官网,DefiLlama,Penta Lab

图表10: Pendle的流通市值/TVL

资料来源:Pendle 官网,DefiLlama,Penta Lab

截至 2024 年1月18 日,Pendle流通市值/TVL比例均值为 0.66,位于过去12 个月历史均值,具有增长潜力。

Github图表及代码提交记录显示,Pendle项目近一年更新频率超过 7 提交次数每周,代码每周平均增删数量约为 1000 行和-500 行,项目每周代码净增量为 500 行。可见该项目代码总量较为可观,代码更新频率较高。

图表11: Pendle近一年的代码提交情况

资料来源: Github

2 代码与路线图匹配度

在与路线图的匹配度上,Pendle希望通过与其他协议(无论是去中心化还是中心化)的集成,增加社区杠杆效应,为用户提供更好的利率。在近期发布的PendleV2中,Pendle实现了更好的兼容性,通过 ERC-5115实现代币功能的扩展,将 Pendle的收息率代币化机制开放给DeFi中的所有生息代币,创造了一个无需许可接入的生态系统。

3 技术创新

Pendle使用了 ERC-5115 标准,该标准自以太坊代币标准 ERC-20的扩展 ERC-4626开发而来,为 Pendle提供了更强大的使用场景兼容性。

GYGP

ERC-5115 是一个用于封装任何符合 GYGP模型的收益生成机制的代币标准。每个ERC-5115代币代表了一个GYGP的份额,并允许通过一个标准的界面与GYGP进行交互。在 ERC-5115 的协议代码中,定义了通用收益生成池(GYGP),在每一个产生收益的机 制中都生成一个以资产为衡量的资金池,用户通过为池贡献流动性以换取池的股份。随着时间推移,资产池的价值增长并获得奖励代币(rewardtokens),再根据对应规则分配给用户。

ERC-5115

ERC-5115 作为 ERC-4626 和 ERC-20的扩展,可以覆盖DeFi中的大多数收益生成机制,包括在 ERC-4626 标准之上建立的代币。在 ERC-5115的协议代码中,定义了通用收益生成池(GYGP),在每一个产生收益的机制中都生成一个以资产为衡量的资金池,用户通过为池贡献流动性以换取池的股份。随着时间推移,资产池的价值增长并获得奖励代币(rewardtokens),再根据对应规则分配给用户。

图表12: GYGP代码定义

资料来源:EthereumImprovementProposals

图表13: GYGP代码定义 2

资料来源:EthereumImprovementProposals

协议中创新性的定义了多种字段便于用户进行资产操作。maxWithdraw字段返回提现调用中的最大份额;previewWithdraw、previewRedeem字段允许用户在当前区块模拟提现、赎回效果;withdraw字段定义提取资金库中份额并发送给接收者的行为;redeem字段定义资产赎回行为。这些字段增加了资金库的灵活性,允许用户直接使用资产或份额进行存取款操作。

由于满足 GYGP模型的代币标准都可以使用 SY标准进行定义,因此 ERC-5115 标准相对的能够支持更多的使用场景。在 Pendle Finance中,PENDLE 率先使用了 SY 标准,并将 Pendle的收息率代币化机制开放给DeFi中的所有生息代币,创造了一个无需许可接入的生态系统。与同赛道产品对比详见竞争性分析。

根据 PendleFinance在 Github上的代码提交记录显示,Pendle拥有共计 7 人的开发团队,其中包括稳定的2 名代码贡献者,代码提交次数分别为 746 次和 437次,涉及行数分别为243981 行和 93512 行,开发团队规模略小于当前市值应有的开发团队规模配置(3 亿美元以上)。

1 市场占有率

Pendle是 2023 年 LSDFi赛道上 TVL增速最快的平台,2023 年年中时,TVL仅仅为第一位Lybra的 1/3 并且与 Instadapp以及 Raft并列在五千万美元左右规模,但是半年时间 TVL已经膨胀了六倍达到接近三亿美元的规模,与 Lybra相同体量,此外Instadapp虽然 TVL高达25 亿美元,但是已经转型数字化的财务服务平台且没有清晰收入路径,而在细分赛道中,即同样运营息票剥离业务的 YieldProtocol的 TVL规模还在百万美元附近挣扎,SenseFinance 则在 2023 年 10月宣布停止运营,团队重心转入新协议的开发。

图表14:LSDFi赛道协议市占率对比

资料来源:DefiLlama,PentaLab

Pendle的总融资规模为三轮,公开融资数额为 370 万美元,YieldProtocol在 2021年获得了1000 万美元融资,由蓝筹加密投资公司 Paradigm领投。SenseFinance在 2021 年 8月进行 的种子轮融资中共计筹集了 520万美元,Pendle在融资规模上暂无明显优势,但在融资轮次上以及持续吸引投资的能力上更强。

2.2 底层代币协议

团队在 ERC-4626的基础上开发了 ERC-5115 协议,相比较 YieldProtocol和 SenseFinance等竞品具有更强的扩展性。

图表 15:Pendle 推出的产品种类数量显著领先于 Yield Protocol 和 Sense Finance

资料来源:Pendle官网,YieldProtocol官网,SenseFinance官网,Penta Lab

根据 PendleFinance在 Github上的代码提交记录显示,Pendle拥有共计 7 人的开发团队,其中包括稳定的 2 名代码贡献者,代码提交次数分别为746 次和 437 次,涉及行数分别为243981 行和 93512 行,开发团队规模略小于当前市值应有的开发团队规模配置(3 亿美元 以上)。

图表 16:代码提交记录对比,从上至下分别为 PendleFinance、YieldProtocol、SenseFinance

资料来源:Github

我们把Pendle价格与 TVL,每周释放量,以太坊价格以及十年期美债收益率作比较,可以发Pendle价格与 TV以及以太坊价格正相关,每周释放量逆相关,和十年期美债相关性不大。

进一步分析比较过去一年Pendle的全供应市值与 TVL比例可以发现均值在 1.59 位置,而目前 1.85 的估值水平与一年平均相若,低于平均加上一个标准差 2 倍的水平,相比 2023 年 3月 2.5 倍的估值相对理性。

图表25:Pendle全供应市值与 TVL比较

资料来源:DefiLlama,PentaLab

我们根据Pendle现有各个赛道 TVL假设了增速,其中USDC月环比可以达到 40%六个月后有望达到 1.3 亿美元体量,cDAI六个月后有望达到 1.1 亿美元体量,以此预测六个月后总体 TVL 有望达到 6.7 亿美元。进一步使用目前平均 1.59 的全供应市值比上 TVL的估值,以及六个月后预计全供应量 2.74 亿枚,目前存量货币得出六个月目标价3.9 美元,相比现价有 97%上升空间。

图表 26:PendleTVL 主要假设

资料来源:DuneAnalytics,PentaLab